生命保険はどう選ぶ?ライフステージに合わせた選び方のポイントについて

“老後”に関するねだんのこと

2022.07.22

生命保険(共済)の加入や見直しを検討したいけど、具体的にどう選べばよいのかわからないと悩む方は多いのではないでしょうか。一言に「生命保険(共済)」といってもその種類はさまざまであり、選び方がわからずついついあと回しにしてしまいがちですよね。

生命保険(共済)の加入・見直しをする際に一番大切なことは、「加入の目的を明らかにする」ことです。自分のライフステージごとに、保険で何をカバーしたいのかは異なるでしょう。

今回は、生命保険(共済)の主な種類や加入するメリットに加えて、ライフステージに合わせた生命保険(共済)の選び方について解説します。

本内容は、令和4年5月の制度等にもとづき、記載しています。

本記事に記載の内容・条件は保険会社によって異なる場合がございます。詳しくは保険・共済各社・各団体へお問い合わせください。

この記事を読むと分かること

- 生命保険の種類

- 生命保険のメリット

- 生命保険の選び方

見出し

生命保険の種類

まずは、生命保険(共済)の主な種類を簡単にご紹介します。生命保険(共済)の種類についてさらに詳しく知りたい場合は、こちらの記事も参考にしてください。

死亡保険

死亡保険とは、保険の対象となる人(以下、被保険者)が亡くなったとき、または高度障がい状態になったときに保険金を受け取れる保険商品です。死亡保険には、保障期間が決まっている定期保険と保障が一生涯続く終身保険の2つの種類に分けられます。

生存保険

生存保険は、被保険者が保険の満期まで生存していた場合に保険金を受け取ることができます。年金保険などがこれにあたります。

生死混合保険

生死混合保険は名前のとおり死亡保険と生存保険が組み合わさっている保険のことをいい、「養老保険」とも言われます。保険期間は一定であり、被保険者が保険期間中に亡くなった場合には死亡保険金を、満期まで生存していた場合には満期保険金を受け取れる保険商品です。

それ以外の保険

上記3つに含まれない保険として、医療保険やがん保険、介護保険、就業不能保険などがあります。以下は、それぞれの保険について簡単に説明した表です。

| 保険の種類 | 概要 |

|---|---|

| 医療保険 | 病気やケガにより入院や所定の手術をした場合などに給付金を受け取れる保険 |

| がん保険 | がんになった場合に、診断一時金や治療給付金、手術給付金、入院給付金を受け取れる保険 |

| 介護保険 | 保険契約で定められている所定の要介護状態に該当すると、契約時に定めた金額を受け取れる保険 |

| 就業不能保険 | 病気やケガによって長期間働けなくなった場合に、回復するまでの期間給付金を受け取れる保険 |

| 保険の種類 | 概要 |

|---|---|

| 医療保険 | 病気やケガにより入院や所定の手術をした場合などに給付金を受け取れる保険 |

| がん保険 | がんになった場合に、診断一時金や治療給付金、手術給付金、入院給付金を受け取れる保険 |

| 介護保険 | 保険契約で定められている所定の要介護状態に該当すると、契約時に定めた金額を受け取れる保険 |

| 就業不能保険 | 病気やケガによって長期間働けなくなった場合に、回復するまでの期間給付金を受け取れる保険 |

生命保険に加入するメリット

生命保険(共済)への加入を検討するうえで、 気になる3つのメリットについてご紹介します。

万が一に備えられる

生命保険(共済)には、万一の際に必要となるお金をカバーしてくれる役割があります。生きている限り誰もが死亡リスクを抱えており、もしもの場合に遺された家族の一定期間の生活を保障してくれます。また、高度障がい状態になって仕事を継続できなくなったとしても、保険に加入していることで経済状況が不安定になるリスクもカバーできます。

生命保険以外にも預貯金で万一のためにコツコツ地道に備える方法もありますが、預貯金の場合は十分な費用を用意するのに時間がかかってしまう点がデメリットでしょう。生命保険(共済)は、貯蓄ではカバーしきれない経済的リスクを即座に保障してくれます。

所得税と住民税の負担を軽減できる

生命保険(共済)に加入して保険料を支払っていると「生命保険料控除」の対象となり、税負担を軽減できるというメリットもあります。生命保険料控除とは、支払った生命保険(共済)料に応じて一定の金額がその年の所得から差し引かれる制度です。 生命保険料控除は、 毎年10月頃に生命保険(共済)会社から送られてくる「生命保険料控除証明書」をもとに控除額を計算し、 年末調整あるいは確定申告にて申告します。

なお、生命保険(共済)の加入時期が2012年以降なのか、以前なのかによって適用される控除制度の内容が異なる点に注意が必要です。新制度と旧制度では、控除額の上限も変わるため申告の際には適用される制度がどちらなのかを必ず確認しましょう。

控除の仕組みについてさらに詳しく知りたい方は、こちらの記事を参考にしてください。

関連:意外と知らない生命保険料控除とは?控除額や上限、手続きの方法について

相続税対策になる

生命保険(共済)に加入することで、相続税を節税できるというメリットもあります。相続の際には、死亡保険金に適用できる非課税枠が設けられているからです。

生命保険(共済)の死亡保険金は、保険料負担者(契約者)と受取人の関係によって課税される税金の種類が異なります。以下は、ケースごとにどの税金が課税されるかを示した表です。

| 被保険者 | 保険契約者 | 保険金受取人 | 課税される税金の種類 |

|---|---|---|---|

| 夫 | 夫 | 妻や子 | 相続税 |

| 夫 | 妻 | 妻 | 所得税 |

| 夫 | 妻 | 子 | 贈与税 |

| 被保険者 | 保険契約者 | 保険金受取人 | 課税される税金の種類 |

|---|---|---|---|

| 夫 | 夫 | 妻や子 | 相続税 |

| 夫 | 妻 | 妻 | 所得税 |

| 夫 | 妻 | 子 | 贈与税 |

そして、それぞれの税金において非課税枠や控除制度がありますが、どの税金が課税されるかによって納税額に大きな差が生じます。相続税の場合、「3,000万円 + 600万円 × 法定相続人の数」で求められる金額が基礎控除として適用されますが、死亡保険金の相続に限っては「500万円 × 法定相続人の数」の非課税枠を別途適用できます。

相続税対策として生命保険(共済)に加入すれば、死亡保険金の非課税枠も活用でき、また現金として資産を相続できるため納税資金の確保などにも役立てられるのです。生命保険(共済)を活用した相続税対策については、こちらの記事でさらに詳しく解説しています。

関連:生命保険(共済)を活用した生前贈与とは?メリット・デメリットまとめ

おすすめコンテンツ

生命保険の選び方のポイント

生命保険(共済)にはさまざまな種類があり、保障の目的も異なります。では、具体的にどのようにして生命保険(共済)を選んでいけばよいのでしょうか。今回は、生命保険(共済)の選び方のポイントを4つご紹介します。

生命保険に加入する目的

生命保険(共済)を選ぶ際に一番重要なことは、生命保険(共済)の加入目的を明確にすることです。「どのようなリスクに対して、誰のために」加入するのかを基準にして、数ある保険商品の中からニーズに適した商品を選んでいきます。

まずは、お金の問題につながるリスクを洗い出し、自分や家族が何に対する保障を必要としているのか「保障ニーズ」を明らかにしましょう。そうすることで、活用すべき生命保険(共済)の種類が自ずと絞られてきます。例えば、誰かが亡くなったときに生活に困る家族がいるのであれば、死亡保険の加入を検討することになります。

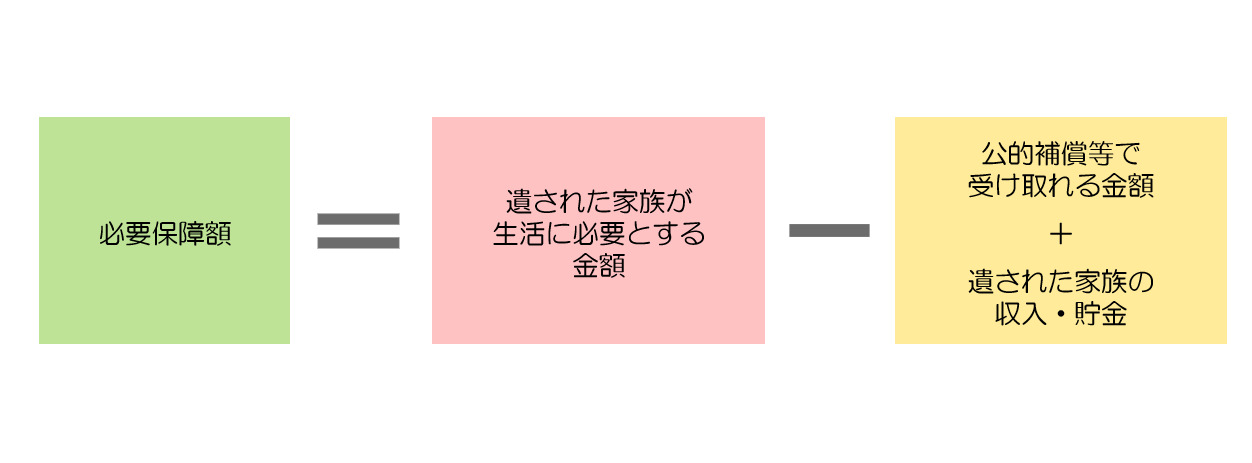

必要保障額

次に具体的にどのくらいの保障があれば安心なのか「必要保障額」を検討します。必要保障額を考える際には、まず公的保険制度について確認しましょう。例えば、死亡した場合には遺された家族の生活を補償する目的である遺族年金を受け取れます。その他にも、病気やケガの場合には高額療養費制度や傷病手当金、介護の場合には介護保険などさまざまな公的保険制度があります。民間保険には、この公的保険を補完する目的で加入するとイメージしておきましょう。

次に、必要保障額の算出です。家族の生活を支える方の収入がなくなったときの必要保障額は、以下の考え方で算出してみましょう。

この算式で求められた金額にあわせて保障内容を選んでいきます。

無理なく支払える保険料

万一の際に備える保険ですが、保障内容を必要以上に充実させすぎてしまうと、生命保険(共済)料の支払いが家計を圧迫してしまう要因となります。また、保険料の払込期間中に、転職などによる収入の減少や、ライフステージの変化などにともなう支出の増加など、家計の収支状況が変わる可能性も十分考えられます。そのような場合でも家計を圧迫せずに無理なく払い続けられる保険料水準になっているか確認しましょう。

生命保険の選び方のポイント(まとめ)

自分や家族が必要とする保障がわかったら、それを満たせる保険商品を探していきます。生命保険(共済)にはさまざまな種類があり、それぞれに特徴が異なります。また、同じ保険商品に分類されるものであっても、保険会社によっても細かな保障内容や条件、保険料設定などが異なるため、各社比較しながら希望に即した保険商品を選ぶことが重要です。商品を選ぶ際には以下の6つのポイントに注目しましょう。

- 保障内容:どのようなときにどれだけの保障を受け取れるか主契約のみならず、付帯できる特約(オプション)内容もあわせて確認

- 保障金額:求める必要保障額を設定できるか

- 保障期間:一定期間のみの保障なのか終身保障なのか

- 保険料:無理なく支払い続けられる水準か

- 保険料の払込期間:短期(有期)払いか終身払いか

- 解約返戻金:途中解約時に払込保険料の一部が払い戻しされるか

ライフステージに合わせた生命保険を選ぶポイント

生命保険(共済)を選ぶ際には、いま自分がいるライフステージから考えることも大切です。なぜなら、ライフステージが変わると家族構成や生活状況の変化などから必要な保障内容が変わってくるからです。ここでは、ライフステージごとの生命保険(共済)の選び方についてご紹介します。

就職

新社会人や独身の方にとって遺された家族への死亡保障は、一般的に優先度が低いでしょう。それよりもまずは、予期せぬ病気やケガをした場合の医療保障(医療保険やがん保険)を検討しましょう。病気やケガによる治療費は、症状が軽いものであれば公的医療保険でもまかなえる可能性もありますが、入院時の差額ベッド費用や先進医療を受けるための治療費用など自己負担しなければならないものもあります。その他、病気やケガによって長期間働けなくなり収入が減少してしまうケースに備えて、就業不能保険への加入も検討してみてはいかがでしょうか。

ただし、就職したての若い世代は、年齢的にも病気などのリスクは一般的に高くはありません。無理して高額の保険に加入する必要はないため、自分の収支状況や健康状況を踏まえて検討しましょう。

結婚

結婚して家庭を持つと、自分だけでなくパートナーのためにも保険を検討する必要があります。仮に自分に万一のことが起きたとき、遺されたパートナーがどのくらい困るかをイメージしてみましょう。結婚したときに検討すべき主な保障は、死亡保障・医療保障・就業不能保障の3つです。

共働き世帯であれば高額な死亡保障は不要ですが、夫婦間で収入に差があるようであれば必要保障額を検討したうえで一定の死亡保障も検討したほうがよいでしょう。どちらか1人が生計を支えている場合は、大黒柱の役割を担っている人の死亡保障を必ず一度検討しておきましょう。また、パートナーが病気やケガによって高額な治療費を要したり、長期間働けなくなったりするケースに対しても医療・がん保険や就業不能保険などで保障する必要がないか考えておく必要があります。

加えて、もし経済的に余裕があるのであれば早い段階から老後の生活費の準備として個人年金保険などを検討してみてはいかがでしょうか。

子どもの誕生

子どもが生まれると、生活費としての支出が増えるだけでなく、将来の教育資金などの備えも必要になります。子どもが生まれてから独り立ちするまでの間に想定されるリスクを把握したうえで加入する生命保険(共済)を選びましょう。

まず、万一のことが起きた際に遺族が経済的に困窮してしまわないように、子どもが誕生したら死亡保障の加入・上乗せを検討しましょう。また、支出が膨らむ時期に病気やケガによる治療費がかさんだり、働けなくなったりすると生活が苦しくなることも想定されます。そのリスクに対しては医療保険や就業不能保険で、そして将来の教育資金には学資保険などで備えることができます。

学資保険については、こちらの記事で詳しく解説しています。

関連:学資保険のことちゃんと知ってる?利用するメリットや注意点、選び方のポイントを徹底解説!

住宅の購入

住宅購入時に金融機関から融資を受ける場合、団体信用生命保険(共済)(以下、団信)への加入が要件となるケースがほとんどです。団信とは、住宅ローン利用者が住宅ローン返済期間中に死亡または高度障がい状態になってしまった場合に保険金で残りの住宅ローンを完済する、という保険商品です。団信に加入していなかった場合、万一の際に遺族が住宅ローンの残債を抱えなければならないため、自分の家族を守るためにも加入しておくべき保険といえます。

ただし、すでに死亡保障に加入している場合、団信に加入することで保障内容の重複によって過剰な保障となるケースが想定されます。団信に加入する際には、必ず既存の契約もあわせて見直しするようにしましょう。

子どもの独立

子どもが社会人になると教育費の負担がなくなり、死亡保障を備えるべき相手はパートナーだけとなります。まずは、死亡保障額を減らす方向性で見直してみましょう。一方で、年齢が上がるにつれて病気のリスクは高まるため、医療保険やがん保険、介護保険などへの加入を検討しましょう。特に医療保険は、医療の進歩にともなって保障内容も変化しています。長期間見直していない場合は、現在の医療事情に沿った保障を得られるように見直しすることをおすすめします。

また、自分たちの生活に余裕が出るタイミングでもあるため、個人年金保険などを活用して老後資金の準備を進めましょう。

退職

定年退職を迎えると、病気やケガのリスクが高まる一方、収入減少にともないこれまでの貯蓄で生活する方も多いでしょう。保険を活用して、高額な医療費などに対応できるようにしておきたいところです。

ただし、医療保険には加入できる年齢に上限があったり、高齢になると保険料が割高になります。そのため、可能であれば新規加入ではなく、既存契約の見直しや特約付加などでカバーできないか検討してみましょう。

生命保険で安心のできる生活をしよう

どの生命保険(共済)に加入すべきかは、それぞれの家族構成やライフステージ、資産状況によって異なります。自分や家族の暮らしにどのようなリスクが想定され、どのくらいの保障が必要なのかを考えることが、自分たちにとってのベストな保険を見つけることにつながります。

また、生命保険(共済)に加入した時期からライフステージが変わる場合には、適宜見直しをしましょう。生命保険(共済)はいわば、「安心を買う」商品といえます。万一の際にせっかく加入していた保険契約の内容で後悔することのないよう、それぞれの状況に合わせたリスクにしっかりと備えていきましょう。

参考:

公益財団法人 生命保険文化センター

https://www.jili.or.jp/

国税庁

https://www.nta.go.jp/