意外と知らない生命保険料控除とは?控除額や上限、手続きの方法について

“その他”に関するねだんのこと

2021.10.04

「生命保険への加入は節税対策になるかも、と聞いたけど、どうして?」

「生命保険に加入したら、実際どのくらい税金がお得になるの?」

このような疑問を持つ方は、意外と多いのではないでしょうか。

生命保険への加入が節税につながる理由は、生命保険料控除という所得控除制度にあります。

生命保険料控除とは、一年間に支払った保険料によって所得税や住民税が軽減される仕組みです。対象となる保険や保険料には制限があるため、仕組みを知らなければフル活用できません。

「とりあえず保険に入っておけば絶対にお得になる」ものではないので、正しい理解が必要です。今回は、生命保険料控除の仕組みから控除の種類、軽減される税金の計算方法までわかりやすく解説します。

生命保険料控除とは

生命保険料控除は、納税者が所定の保険(共済)契約で保険料(掛金)を支払うと、一定の金額がその年の課税所得から差し引かれる制度です。これにより、納税者の所得税や住民税が軽減されます。

保険(共済)契約の種別によって「一般生命保険料控除」「介護医療保険料控除」「個人年金保険料控除」の3つに大別され、それぞれの枠で所得控除を受けられるようになっています。

生命保険料控除の種類

生命保険料控除は、対象となる保険の種類や契約の時期によって、以下のように分類されます。

| 旧制度 (2011年12月31日以前の契約) |

新制度 (2012年1月1日以後の契約) |

|

|---|---|---|

| 控除の種類 |

|

|

| 旧制度 (2011年12月31日以前の契約) |

新制度 (2012年1月1日以後の契約) |

|

|---|---|---|

| 控除の種類 |

|

|

保険契約の時期とは、保険の「契約日」がいつかということ。原則として、保険契約の保障開始日が保険契約日です。保険契約日は保険証券や保険料控除証明書で確認できます。保険証券は保険契約時に、保険料控除証明書は毎年10月~11月頃に送付されるため、事前に確認しておきましょう。

生命保険料控除の対象となる保険

生命保険料控除は、旧制度で2つ、新制度で3つの種類が設けられています。

新旧制度の保険料控除の種類と、対象となる保険契約は以下のとおりです。

| 旧制度 | ||

|---|---|---|

| 控除の種類 | 対象となる保険 | 該当する保険商品の例 |

| 一般生命保険料控除 | 生存・死亡に起因して保障を受け取れる保険や、 病気やケガ・要介護状態による入院・手術等で 保障を受け取れる保険など |

定期保険、終身保険、養老保険、学資保険、 医療保険、がん保険、介護保険、変額保険など ※共済契約についても同様 |

| 個人年金保険料控除 | 老後のための年金・一時金という形で 保障を受け取れる保険 |

個人年金保険・年金共済 |

| 旧制度 | ||

|---|---|---|

| 控除の種類 | 対象となる保険 | 該当する保険商品の例 |

| 一般生命保険料控除 | 生存・死亡に起因して保障を受け取れる保険や、 病気やケガ・要介護状態による入院・手術等で 保障を受け取れる保険など |

定期保険、終身保険、養老保険、学資保険、 医療保険、がん保険、介護保険、変額保険など ※共済契約についても同様 |

| 個人年金保険料控除 | 老後のための年金・一時金という形で 保障を受け取れる保険 |

個人年金保険・年金共済 |

| 新制度(現行) | ||

|---|---|---|

| 控除の種類 | 対象となる保険 | 該当する保険商品の例 |

| 一般生命保険料控除 | 生存・死亡に起因して保障を受け取れる保険 | 定期保険、終身保険、養老保険、学資保険、変額保険など ※共済契約についても同様 |

| 介護医療保険料控除 | 病気やケガ・要介護状態による入院・手術等で 保障を受け取れる保険 |

医療保険、がん保険、介護保険など ※共済契約についても同様 |

| 個人年金保険料控除 | 老後のための年金・一時金という形で 保障を受け取れる保険 |

個人年金保険・年金共済 |

| 新制度(現行) | ||

|---|---|---|

| 控除の種類 | 対象となる保険 | 該当する保険商品の例 |

| 一般生命保険料控除 | 生存・死亡に起因して保障を受け取れる保険 | 定期保険、終身保険、養老保険、学資保険、変額保険など ※共済契約についても同様 |

| 介護医療保険料控除 | 病気やケガ・要介護状態による入院・手術等で 保障を受け取れる保険 |

医療保険、がん保険、介護保険など ※共済契約についても同様 |

| 個人年金保険料控除 | 老後のための年金・一時金という形で 保障を受け取れる保険 |

個人年金保険・年金共済 |

※自動車保険や火災保険は、生命保険料控除の対象外となります

※保障内容によって、生命保険料控除の種類が異なる場合があります

旧制度の保険料控除は、「所定の要件を満たした個人年金保険・年金共済」と「それ以外の生命保険契約・共済」の2種類でした。2012年1月以降の新制度では、新たに「介護医療保険料控除」が新設されたため、3種類の控除となりました。

自身の保険契約の適用制度と種類は、毎年10月~11月頃に生命保険会社より発行される「生命保険料控除証明書」に記載されています。必ず確認しておきましょう。

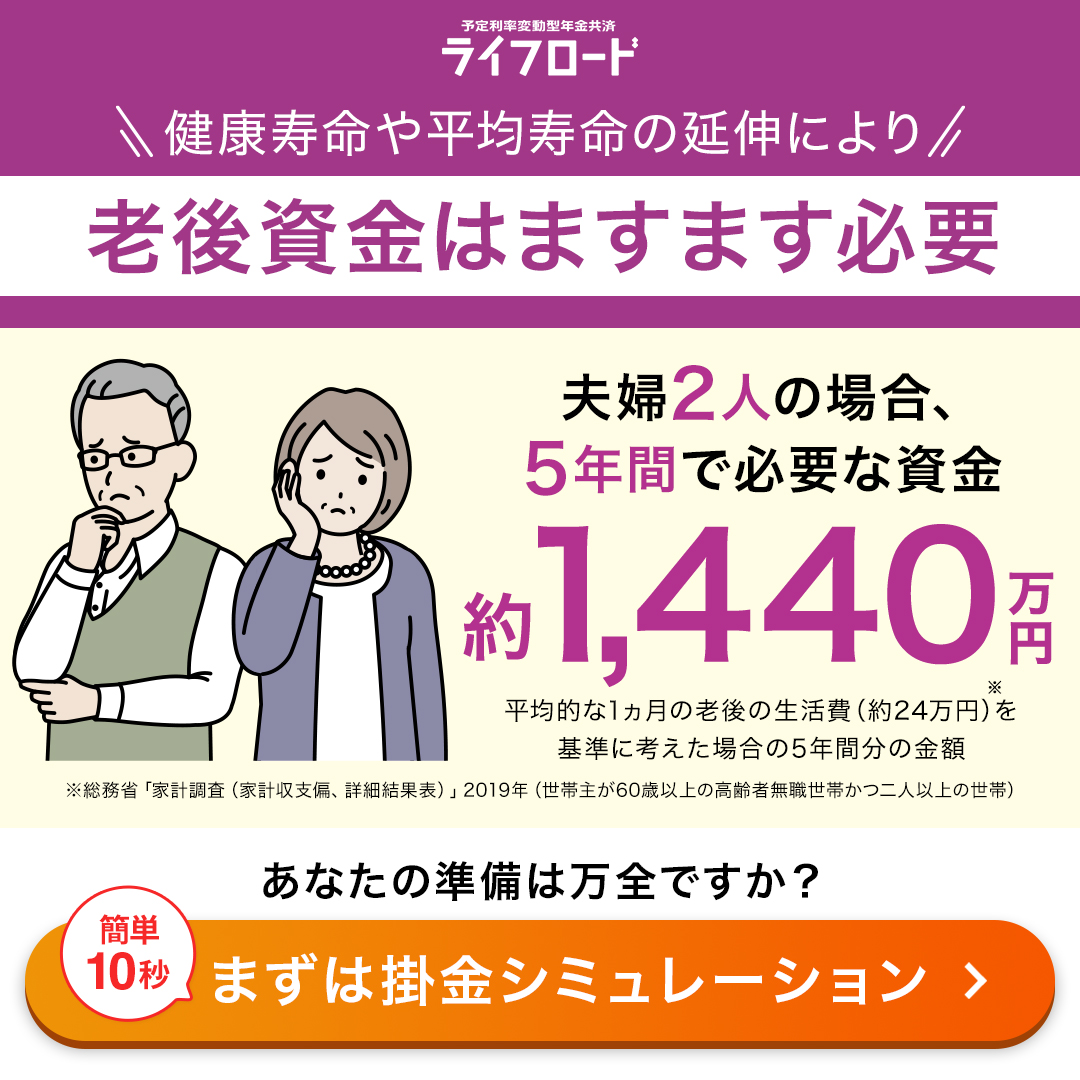

個人年金保険料控除を受けるための条件

加入する個人年金保険が所定の条件を満たしていれば、個人年金保険料控除として所得控除を受けることができます。既に終身型の生命保険に加入して一般生命保険料控除を受けている人が新たに個人年金保険を契約する場合、2つの控除枠を使える可能性があるのです。

ただし、「年金」と名の付く保険・共済すべてが個人年金保険料控除の対象になるわけではありません。個人年金保険料控除を受けるには、いくつか条件を満たす必要があります。

個人年金保険や年金共済の加入で個人年金保険料控除を受けるための条件は、以下のとおりです。

<個人年金保険料控除を受ける条件>

以下1~4の条件をすべて満たし、「個人年金保険料税制適格特約」を付けた契約であること

- 年金の受取人は、保険料(掛金)の払い込みをする者(契約者)、またはその配偶者であること

- 年金の受取人は、被保険者と同一であること

- 保険料(掛金)が10年以上にわたり、定期的に支払われる契約であること

- 個人年金保険・年期共済の種類が確定年金や有期年金のときは、年金の受取開始時期が60歳以降で、かつ年金受取期間は10年以上であること

保険料(掛金)が一時払いの契約や、年金の受取期間が5年間の契約では条件を満たさず「個人年金保険料税制適格特約」を付加できません。また「変額年金」と呼ばれる商品は、個人年金保険料控除の対象外です。

生命保険料控除の制度・種類別の控除額と計算方法

生命保険料控除の控除額は、新旧制度と控除の種類、税金の種類によって異なります。

各制度・控除の限度額は以下のとおりです。

| 制度 | 保険料控除の種類 | 保険料控除の限度額 |

|---|---|---|

| 旧制度 | 一般生命保険料控除 個人年金保険料控除 |

<各控除の限度額> 所得税:50,000円 住民税:35,000円 <全体の限度額> 所得税:100,000円 住民税:70,000円 |

| 新制度 | 一般生命保険料控除 介護医療保険料控除 個人年金保険料控除 |

<各控除の限度額> 所得税:40,000円 住民税:28,000円 <全体の限度額> 所得税:120,000円 住民税:70,000円 |

「保険料控除の限度額」とは、所得から差し引かれる(控除される)金額の上限です。節税のために多額の保険料を支払ったとしても、実際に課税所得から差し引かれる控除額には上限があります。

反対に保険料の支払いが少額の場合には、所得から差し引かれる(控除される)金額は上記の上限額より少なくなるでしょう。

「自分の保険契約ではいくら控除されるのか?」は、これから説明する各控除の計算方法を確認してください。

控除額の計算方法

生命保険料控除で「所得から控除される金額」は、対象となる保険種類や契約時期によって異なるとお伝えしました。

控除額=支払った保険料(掛金)の全額と思ってしまう方もいますが、全額が控除されるわけではありません。

ここでは、契約時期ごとに異なる控除額の計算方法を解説します。

新制度(契約始期が2012年1月1日以降の場合)

新制度の生命保険料控除の具体的な計算方法を見ていきましょう。一般生命保険料、介護医療保険料、個人年金保険料の3つの控除枠があります。それぞれで支払った保険料を、以下の計算式にあてはめます。

| 所得税 | |

|---|---|

| 年間の支払保険料 | 控除限度額 |

| ~ 20,000円 | 支払保険料の全額 |

| 20,001円 ~ 40,000円 | 支払保険料 × 1/2 + 10,000円 |

| 40,001円 ~ 80,000円 | 支払保険料 × 1/4 + 20,000円 |

| 80,001円 ~ | 一律40,000円 |

| 住民税 | |

|---|---|

| 年間の支払保険料 | 控除限度額 |

| ~ 12,000円 | 支払保険料の全額 |

| 12,001円 ~ 32,000円 | 支払保険料 × 1/2 + 6,000円 |

| 32,001円 ~ 56,000円 | 支払保険料 × 1/4 + 14,000円 |

| 56,001円 ~ | 一律28,000円 |

(計算例)

保険料の支払い

「個人年金保険料控除」の対象になる個人年金保険に年間120,000円支払い

「介護医療保険料控除」の対象になる医療保険に年間30,000円支払い

【年間の合計支払保険料】120,000+30,000円=150,000円

控除額

「個人年金保険料控除」

所得税 一律40,000円

住民税 一律28,000円

「介護医療保険料控除」

所得税 支払保険料30,000円×1/2+10,000円=控除額25,000円

住民税 支払保険料30,000円×1/2+6,000円=控除額21,000円

【年間の控除合計額】

所得税 40,000円+25,000円=65,000円

住民税 28,000円+21,000円=49,000円

旧制度(契約始期が2011年12月31日以前の場合)

旧制度の生命保険料控除の具体的な計算方法を見ていきましょう。旧制度の生命保険料控除には一般生命保険料、個人年金保険料の2つの控除枠があります。それぞれで支払った保険料を、以下の計算式にあてはめます。

| 所得税 | |

|---|---|

| 年間の支払保険料 | 控除限度額 |

| ~ 25,000円 | 支払保険料の全額 |

| 25,001円 ~ 50,000円 | 支払保険料 × 1/2 + 12,500円 |

| 50,001円 ~ 100,000円 | 支払保険料 × 1/4 + 25,000円 |

| 100,001円 ~ | 一律50,000円 |

| 住民税 | |

|---|---|

| 年間の支払保険料 | 控除限度額 |

| ~ 15,000円 | 支払保険料の全額 |

| 15,001円 ~ 40,000円 | 支払保険料 × 1/2 + 7,500円 |

| 40,001円 ~ 70,000円 | 支払保険料 × 1/4 + 17,500円 |

| 70,001円 ~ | 一律35,000円 |

(計算例)

保険料の支払い

旧制度の「個人年金保険料控除」の対象になる個人年金保険に年間8万円支払い

旧制度の「一般の生命保険料控除」の対象になる医療保険に年間2万5000円支払い

【年間の合計支払保険料】80,000円+25,000円=105,000円

控除額

「個人年金保険料控除」

所得税 支払保険料80,000円×1/4+25,000円=控除額45,000円

住民税 一律3万5000円

「一般の生命保険料控除」

所得税 支払保険料25,000円×1/2+12,500円=控除額25,000円

住民税 支払保険料25,000円×1/2+7,500円=控除額20,000円

【年間の控除合計額】

所得税 45,000円+25,000円=70,000円

住民税 35,000円+20,000円=55,000円

上記の「控除額」が、所得から差し引ける金額になるのです。

実際に控除額を差し引くと税金がいくら軽減されるのかは、次項で詳しくご案内します。

実際に軽減される税額の計算例

生命保険料控除を活用すると、実際にどれほど税金が軽減されるのでしょうか。

軽減される税金の目安は、以下の計算式にて求めることができます。

【軽減される税金の計算式】

・支払った保険料のうち控除対象となる金額 × 支払った方の税率 = 還付金額

「控除額の計算方法」で説明した新制度の保険料を参考に、所得税率10%の方の軽減額を計算してみましょう。

【前提条件】

「個人年金保険料控除」の対象になる個人年金保険に年間120,000円支払い

「介護医療保険料控除」の対象になる医療保険に年間30,000円支払い

【年間の控除合計額】

所得税 65,000円

住民税 49,000円

【軽減される税金】

所得税 65,000円×所得税率10%=6,500円

住民税 49,000円×住民税率10%※=4,900円

合計11,400円の税金を軽減できる

※上記の計算はあくまで概算値です。詳しい税額は個々の状況により変動します

上記のとおり、所得税は保険料を支払う方の税率によって軽減額が変わってきます。もし夫婦で保険に加入している場合は、夫か妻、どちらか税率の高い方が保険料を支払うほうが、税額をより軽減できるでしょう。

一方、住民税は所得によって税率が変わることはなく、原則として税率は10%です。ただし住民税の一部を占める均等割額の税率は自治体により差があるため、トータルの住民税額については自治体によって差異があります。

生命保険料控除適用の手続き

生命保険料控除の適用には、所定の手続きが必要です。

手続きの方法は、以下のとおり職業によって異なります。

- 会社員やパートタイマーなど、会社勤めの給与所得者→年末調整

- 自営業者・フリーランスなどの個人事業主→確定申告

それぞれ説明していきましょう。

会社員などの給与所得者

会社勤めで給与を得て生活している方は、正社員もパートタイマーも派遣社員もすべて給与所得者に該当します。

給与所得者が生命保険料控除を受けるには、毎年12月頃におこなわれる年末調整で「給与所得者の保険料控除申告書」を提出しなければなりません。

年末調整で提出した申告書に不備がなければ、12月の給与で所得税の一部が還付されます。

住民税については、翌年の住民税額が軽減されることになるでしょう。

なお、万一年末調整で申告書を出し忘れた場合は、翌年に確定申告をすれば所得税の一部を取り戻せます。給与所得のみの方が払いすぎた所得税を取り戻す確定申告を還付申告と言い、還付申告は翌年の1月から手続き可能です。

自営業者

給与所得以外の事業所得などで生計を立てている自営業者やフリーランスの方は、会社での年末調整がありませんので、翌年の確定申告時にあわせて生命保険料控除の申告をします。

万一申告を忘れていたとしても、生命保険料控除の申告は5年間さかのぼることができます。過去に払った保険料・掛金の申告を忘れていたという方は、5年前までであればさかのぼって請求できます。一度税務署に確認してみるとよいでしょう。

生命保険料控除証明書をなくしてしまったら

生命保険料控除の申告には、生命保険料控除証明書が必要です。

生命保険料控除証明書は毎年10月~11月頃に送付されますが、万一紛失してしまった際は保険会社等に再発行してもらいましょう。

契約によっては、専用Webサイトで証明書の発行手続きや電子データの発行が可能です。詳細は契約先の保険会社等に確認してみましょう。

再発行依頼をしても年末調整や確定申告に間に合わない場合は、「生命保険料控除申告予定額のお知らせ」を発行してもらえる場合があります。

その際はお知らせに記載されている控除額を申告書に記載し、申告書だけを先に提出しましょう。そして、後日送付される生命保険料控除証明書が届き次第、勤務先や税務署へ別途提出してください。

まとめ

保険料を支払った方の所得税・住民税を軽減できる生命保険料控除。

改めて、生命保険料控除の重要なポイントをまとめました。

| ポイント | |

|---|---|

| 控除対象 | 用件を満たした生命保険や共済契約で、 火災保険・自動車保険・少額短期保険は対象外 |

| 税金が控除される方 | 保険料(税金)を「実質的に支払った方」が対象 |

| 控除の種類 | 保険や共済の契約時期や保険の種類によって 控除の種類は異なり、現行の新制度では「新一般生命保険料控除」 「介護医療保険料控除」「新個人年金保険料控除」の3つがある |

| 控除額 | 新制度での最高限度額は所得税12万円、住民税7万円まで |

| 軽減される金額の目安 | 控除額 × 税率 = 軽減される金額 |

| 生命保険料控除を受ける方法 | 給与所得者は年末調整、自営業者は確定申告時にあわせて申告する |

| ポイント | |

|---|---|

| 控除対象 | 用件を満たした生命保険や共済契約で、 火災保険・自動車保険・少額短期保険は対象外 |

| 税金が控除される方 | 保険料(税金)を「実質的に支払った方」が対象 |

| 控除の種類 | 保険や共済の契約時期や保険の種類によって 控除の種類は異なり、現行の新制度では「新一般生命保険料控除」 「介護医療保険料控除」「新個人年金保険料控除」の3つがある |

| 控除額 | 新制度での最高限度額は所得税12万円、住民税7万円まで |

| 軽減される金額の目安 | 控除額 × 税率 = 軽減される金額 |

| 生命保険料控除を受ける方法 | 給与所得者は年末調整、自営業者は確定申告時にあわせて申告する |

生命保険料控除には対象となる契約に一定の条件があり、また、控除額には上限があります。制度を賢く使うためには、各家庭でもっとも納税額が高く、控除枠が余っている方が控除を利用したほうがよいでしょう。

控除について不安がある方は、税金の専門家である税理士や、保険会社等の担当者に尋ねてみることをおすすめします。

参考:

国税庁 生命保険料控除

https://www.nta.go.jp/taxes/shiraberu/taxanswer/shotoku/1140.htm

国税庁 生命保険料控除の対象となる保険契約等

https://www.nta.go.jp/taxes/shiraberu/taxanswer/shotoku/1141.htm