独身で必要な老後資金はいくら?資金の目安から用意の仕方まで解説

“老後”に関するねだんのこと

2023.12.19

老後に必要な資金の額が気になる方は多いのではないでしょうか?独身者の場合には、年金も貯蓄も自分の分しかありません。どれくらいのお金がかかるのかを知ったうえで、自分で用意しておく必要があります。

ここでは、独身者に必要な老後資金について説明します。生活費や介護費としてかかる費用の目安を知っておき、計画的に準備することを考えましょう。

本内容は、令和5年9月の制度等に基づき、記載しています。

本記事に記載の内容・条件は保険会社によって異なる場合がございます。詳しくは保険・共済各社・各団体へお問い合わせください。

見出し

老後資金について考えるための前提知識

高齢になると、大部分の方は勤労収入がなくなってしまいます。老後は公的年金がもらえますが、年金の額は決して多くはありません。年金とは別に、老後資金を準備しておく必要性は高くなっています。

老後資金の準備について考える前提として、以下のようなことを知っておきましょう。

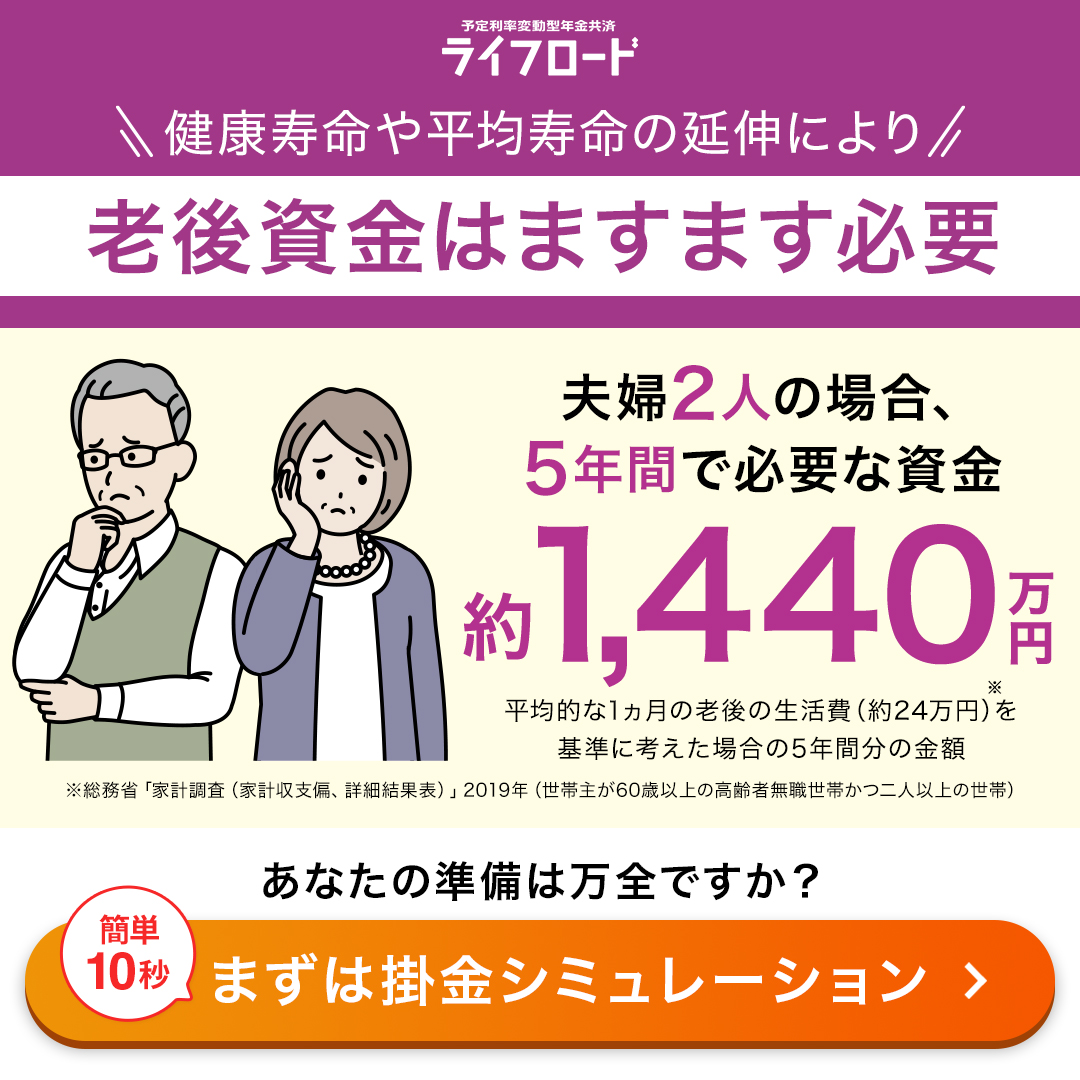

老後2,000万円問題

2019年に金融庁の金融審議会「市場ワーキング・グループ」が出した報告書において、「老後の30年間で約2,000万円が不足する」という試算が公表されました。いわゆる「老後2,000万円問題」です。一般的な高齢夫婦世帯では、公的年金をもらっても月約5万円の赤字が出るというところから計算されたものです。

年金額は人によって異なりますし、老後に必要な金額も誰もが同じではありません。老後の資金には退職金等を充てることもできるため、必ずしも2,000万円の老後資金を準備しなければならないわけでもないでしょう。

しかし、老後資金としては、ある程度まとまった資金を用意しておいたほうがよいことは確かです。

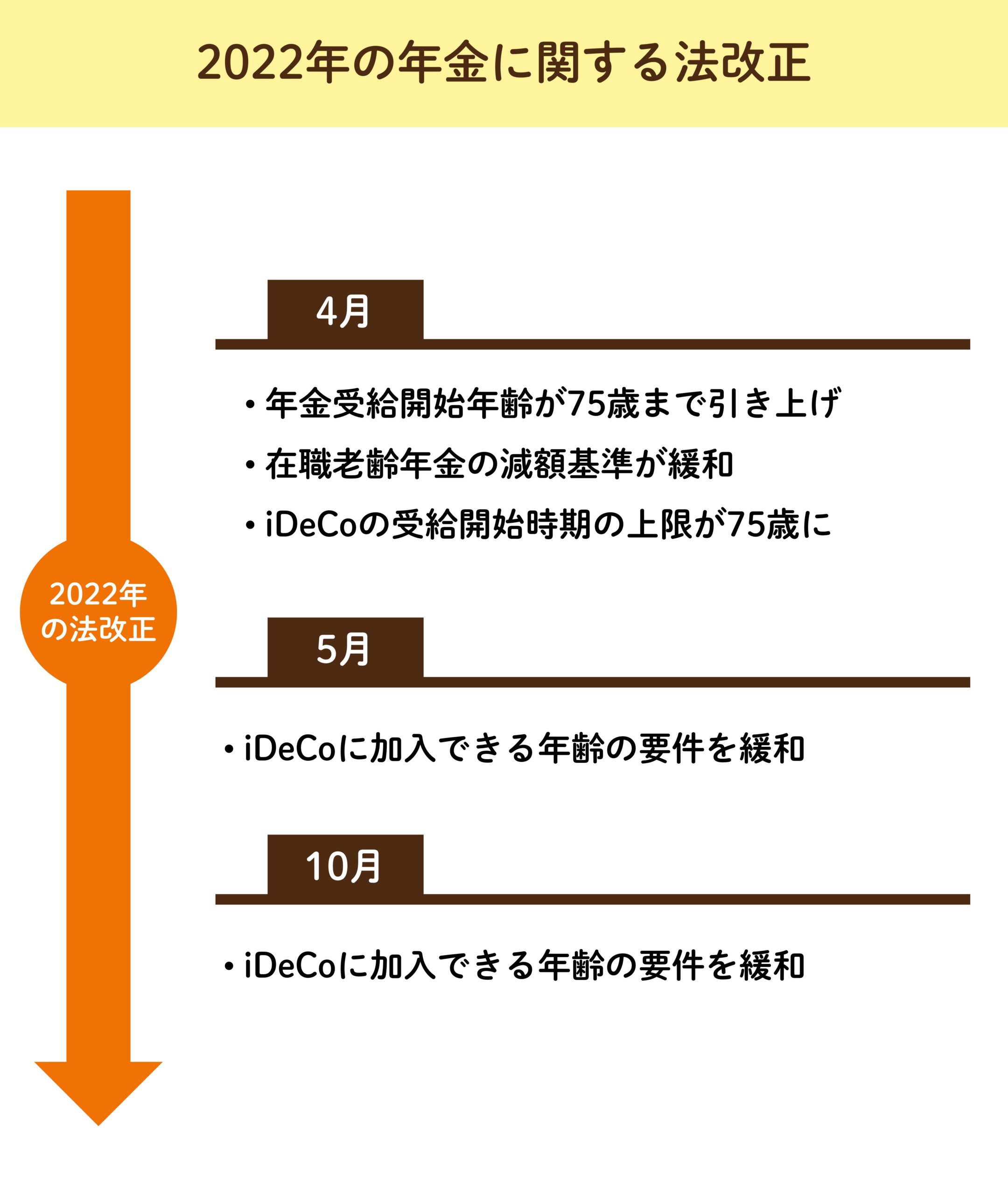

2022年改正後の年金制度について

老後の生活資金の柱となる公的年金ですが、2022年にいくつか改正がありました。これにより、さらに年金制度が充実したものになっています。

大きな改正の1つが、年金受給を75歳まで繰下げできるようになった点です。公的年金は、65歳より後に受給開始を遅らせる繰下げ受給が可能です。2022年4月に、繰下げの上限年齢が従来の70歳から75歳に引き上げられました。年金は繰下げするほど増額する仕組みになっており、75歳まで繰下げた場合の増額率は84%となります。

2022年4月には、在職老齢年金の減額基準も緩和されています。在職老齢年金とは、老齢厚生年金受給者が厚生年金に加入して働いている場合に、年金が減額される制度です。今回の改正では、60〜64歳の減額または支給停止基準月額が、28万円から47万円に引き上げられました。これにより、月収と年金月額の合計が47万円までなら、年金の減額はなくなります。

2022年10月には、厚生年金保険の適用範囲が拡大され、パートでも厚生年金に加入できるケースが増えました。パートの方も厚生年金に加入すれば、将来の年金額を増やせることになります。

私的年金のiDeCo(個人型確定拠出年金)に関しても、変更がありました。2022年4月にはiDeCoの受給開始時期の上限を70歳から75歳に引き上げる改正が、5月にはiDeCoに加入できる年齢の要件などを拡大する改正がおこなわれています。

独身者に必要な老後資金の目安

老後に必要な生活資金は、夫婦世帯をモデルに算出されることが多くなっています。しかし、実際には老後も独身という方も少なくありません。ここからは、独身者に必要な老後資金について考えてみます。

老後の平均生活費用

以下は総務省が公表している「家計調査報告(2022年)」による内容です。

単純計算にはなりますが、65歳以上かつ単身無職世帯では毎月2万円強支出に対する収入が足りていないことがわかります。

老後の支出項目例

ここからは、老後の支出について、項目別に解説します。

生活費

なお、消費支出のうち10.1%(1万4,457円)が教育娯楽費、12.5%(1万7,892円)は交際費です。教育娯楽費や交際費はお金があれば使ってしまいがちですが、生活に必須の支出ではありません。こうした支出を削れば、必要な資金の額はもう少し抑えられる可能性があります。

不足する生活費の額は、ライフスタイルや年金受給額によって変わってきます。老後にどのような生活をしたいか、年金はどれくらいもらえるか、現在どれだけ生活費がかかっているのかといった視点から、必要な資金を見積もりましょう。

住居費

セカンドライフを送るにあたって、住居環境を整える必要もあります。老後の住まいを想定し、住居費として必要な資金を準備しておかなければなりません。

住宅が老朽化すれば、壁や床、水回りの修繕費用がかかります。さらに戸建て住宅の場合には、屋根や外壁などのメンテナンス費用もかかるでしょう。また有料老人ホームや高齢者向け住宅、グループホームなどに入る際には、初期費用として入居一時金が必要になります。

なお、定年退職後も住宅ローンの返済が続く場合には、毎月の返済負担が家計を圧迫する可能性があります。繰り上げ返済も視野に入れて資金を準備しておきましょう。

介護費

将来介護が必要になった場合に備えて、介護費も用意しておかなければなりません。訪問介護や訪問入浴などの介護サービスを利用するには基本、毎月費用がかかります。介護ベッドの購入や住宅改修費用(手すりの設置、段差の解消等)のように、一時的にかかる費用もあります。

要介護認定や要支援認定を受けた方は、公的介護保険により原則1割の自己負担で以下のような介護サービスを利用できます。

- 訪問介護

- 訪問入浴介護

- 訪問看護

- 通所介護(デイサービス)

- 通所リハビリテーション(デイケア)

- 福祉用具貸与

- 特定福祉用具購入費・住宅改修費の支給

- 夜間対応型訪問看護

- 認知症対応型通所介護

- 小規模多機能型居宅介護

- 介護老人福祉施設(特別養護老人ホーム)への入所

- 介護老人保健施設への入所

- 介護療養型医療施設への入所

- 介護医療院への入所

生命保険文化センター「2021(令和3)年度生命保険に関する調査」によると、介護にかかる月々の費用の平均は8.3万円、住宅改装や介護用ベッドの購入など一時的にかかった費用の平均は74万円となっています。なお、この金額は公的介護保険適用後の自己負担額です。

同調査では介護期間の平均は61.1ヵ月(5年1ヵ月)となっているため、介護費として自己負担しなければならない費用は

8.3万円×61.1ヵ月+74万円≒581万円

となり、約600万円が必要になります。

老後に受け取れる年金額と平均貯金額

老後にどれくらいの年金額が受け取れるのかを確認してみましょう。厚生労働省が公表している「令和3年度厚生年金保険・国民年金事業の概況」によると、厚生年金受給者の平均年金月額は14万3,965円です。男女別にみると、男性月額16万3,380円、女性月額10万4,686円となっています。

夫婦世帯の場合には、2人分の年金で生活することになるため、多少は安心感があるでしょう。しかし、独身者の場合には自分の年金しかなく、不安が大きいのではないでしょうか?また、上記は厚生年金のある会社員の平均年金月額です。自営業者など国民年金受給者の平均年金月額は5万6,479円とかなり少なくなります。

次に、独身者の平均貯蓄額がどれくらいかをみてみましょう。総務省統計局「平成26年全国消費実態調査」によると、65歳以上の高齢単身世帯の貯蓄額の平均は男性1,502万円、女性1,466万円です。なお、この調査では貯蓄額1,000万円以上の世帯が4〜5割であるため、平均額が押し上げられています。中央値(※金額の低い世帯から高い世帯へと順に並べ、ちょうど中央に当たる世帯の値)をみると、男性920万円、女性830万円となります。

独身の高齢者の貯蓄は決して少なくはありません。しかし、年金で不足する生活費や住居費、介護費など、必要となる資金をすべてカバーするには少ない金額です。

おすすめの老後資金の貯め方

老後の生活費は、年金だけでは不足します。住居費や介護費などもかかる可能性があります。老後資金は計画的に準備しておきましょう。

ここからは、おすすめの老後資金の貯め方について説明しますので、参考にしてください。

iDeco

iDeCo(個人型確定拠出年金)は、毎月掛金を積み立て、老後に向けた資金づくりができる制度です。iDeCoに加入した場合、対象となっている投資信託、定期預金、保険商品から自分で商品を選んで運用します。

iDeCoのメリットは、掛金が全額所得控除の対象になり、所得税・住民税が安くなる点です。また、運用益も非課税になるほか、受け取り時にも公的年金等控除や退職所得控除が受けられます。

iDeCoのデメリットは、原則として60歳になるまで資産を引き出せない点や運用状況によって、資産が増減する点が挙げられます。

NISA

NISA(少額投資非課税制度)とは、年間一定額までの投資で得た利益について、非課税にできる制度です。NISAの対象となっているのは、上場株式や投資信託などの金融商品です。NISAには、通常の買付・積立投資に使える一般NISA、積立投資のみを対象としたつみたてNISA、未成年者が利用できるジュニアNISAの3種類があります。

2024年からNISA制度が変更になり、一般NISAは成長投資枠、つみたてNISAはつみたて投資枠に変わります。新NISAでは、年間投資枠や非課税保有限度額が拡大し、非課税保有期間が無期限化します。

NISAのメリットは、資産運用で発生する利益に課税されないため、税金分を再投資しながら効率よく資産を増やせる可能性がある点や毎月小額から投資できるので、初心者でも手軽に始められる点が挙げられます。

NISAのデメリットは、損失が発生しても利益と相殺できない点や運用状況によって、資産が増減する点が挙げられます。

保険

老後資金を準備するなら、預貯金や投資だけでなく、貯蓄性のある保険(共済)を組み合わせることも検討しましょう。満期返戻(共済)金がある保険(共済)なら、万が一に備えながら老後に向けて資産形成ができます。

特に独身の方の場合、急な病気やケガの際に、保険(共済)に加入していれば精神的にも安心です。介護が必要になった場合に備えられる保険(共済)もあるので、加入を検討してみましょう。

まとめ

「独身」だからこそ、きちんと自分自身と向き合い、事前に自身の老後について考える必要があります。生活費を年金でまかなうだけでは、ゆとりをもって老後を送ることは困難です。きちんと老後資金の対策をしておくことが大切です。

老後資金を貯めるには、貯蓄や投資のほか、保険(共済)という方法もあります。商品の特徴を理解し、複数の方法を組み合わせながら老後資金の準備をするのがおすすめなので、ぜひ検討してみてください。

参考:

金融庁 「金融審議会 市場ワーキング・グループ報告書」

https://www.fsa.go.jp/singi/singi_kinyu/tosin/20190603/01.pdf

総務省 「家計調査年報(家計収支編)2022年(令和4年)」

https://www.stat.go.jp/data/kakei/2022np/index.html

生命保険文化センター

https://www.jili.or.jp/