学資保険のことちゃんと知ってる?利用するメリットや注意点、選び方のポイントを徹底解説!

“子育て”に関するねだんのこと

2021.10.04

「もうじき子どもが生まれるから学資保険を考えているけど、どうやって選べばよいかわからない」「そもそも、教育費はいくらぐらいかかるの?」

子どもが生まれたら、このようなことで悩む人は多いのではないでしょうか。

幼稚園から大学まで国公立の学校に通ったとしても、教育費の総額は1000万円以上かかるといわれています。それほどかかる教育費を積み立てるための学資保険ですが、保険会社によって保障内容はさまざまです。最適な保険を選ぶために、学資保険の基本から選び方のポイント・注意点までを解説していきます。

教育費にはどれくらいかかる?

一口に教育費といっても、学校の授業料や給食費、習いごとや塾の学校外教育費とさまざまです。また「大学ではいくら必要なのか?」「公立と私立の費用差は?」といった問題も気になるポイントです。

そこで、下記の内容について、それぞれ公立・私立に分けて解説していきます。

- 幼稚園から高校までにかかる費用

- 大学でかかる費用

幼稚園から高校までにかかる費用

学校種別ごとにかかる教育費の平均額は、以下のとおりです。

| 学校 | 公立 | 私立 |

|---|---|---|

| 幼稚園 | 649,088円 | 1,584,777円 |

| 小学校 | 1,926,809円 | 9,592,145円 |

| 中学校 | 1,462,113円 | 4,217,172円 |

| 高等学校 | 1,372,072円 | 2,904,230円 |

| 総額 | 5,410,082円 | 18,298,324円 |

出典:文部科学省 平成30年度子供の学習費調査の結果について

全て公立の場合と全て私立の場合を比較すると、15年間の教育費の差は1000万円以上にもなります。

特に私立小学校は、公立小学校のおよそ5倍もの教育費がかかります。お受験を考えている家庭では就学前からある程度備えておく必要があるでしょう。

大学でかかる費用

大学でかかる教育費の平均額は、以下のとおりです。

| 学校 | 国公立 | 私立文系 | 私立理系 |

|---|---|---|---|

| 大学 | 537万円 | 703.5万円 | 863万円 |

出典:日本政策金融金庫 令和2年度「教育費負担の実態調査結果」

幼稚園から高校まで公立で、大学も国公立に進学した場合の教育費総額は約1,100万円です。大学で私立へ進学すれば、幼稚園からの教育費総額は1,200万円~1,400万円に上ります。

子どもがどのような進路を選ぶかは未知数です。

遠方の大学への進学や、大学在学中に留学を希望することもあるでしょう。あらゆる可能性を考慮し、余裕をもって教育費を備えておく必要があります。

なお、大学や短期大学の授業料が減免される「高等教育の修学支援新制度」は、住民税非課税世帯およびそれに準ずる世帯が対象です。全世帯を対象にしている「幼児教育・保育の無償化」とは異なり、対象者が限られている点に注意が必要です。

学資保険とは

子どもの教育費の積み立てを目的とした保険を、「学資保険」「こども保険」「こども共済」などと言います。

学資保険の仕組みを見ていきましょう。

学資保険の仕組み

商品によって細かい内容は異なりますが、基本的な仕組みは以下のとおりです。

- 子どもの教育費の積み立てを目的としている

- 一定期間積み立てた保険料をもとにした学資金(祝金)を高校や大学進学時に受け取れる

- 契約者である親に万一のことがあれば、以降の保険料の払い込みが免除になる(契約者が積み立てた学資金を将来受け取れる

という点は預貯金と似ています。

しかし学資保険は預貯金と違い、契約者や子どもの保障が付いているのが特長です。

学資保険の魅力

学資保険のおもな魅力は、以下の2つです。

- 計画的に教育資金の準備ができる

- 節税につながる

詳しく解説していきましょう。

計画的に教育資金の準備ができる

学資保険は、加入時に将来「いくら学資金を受け取れるのか」を確定できます。

前もって資金の出口を確定できるため、計画的に教育費を用意できるのは大きなメリットといえるでしょう。

学資保険は「保険契約」であるため、加入後は契約内容にそって保険料を払い続けていかなければなりません。

そのため、コツコツ貯蓄するのが苦手な人でも強制的に教育費を積み立てることができます。

また契約者である親が万一の際は、保険料の払い込みが免除される保障も付いている点は保険ならではの特長です。

子どもが高校や大学へ進学するときは、まとまった費用が必要です。こうした「必要な時期が決まっている」費用を、確実に備えられるのが学資保険の魅力といえます。

節税につながる(所得控除の対象となる)

支払った保険料は、所得控除(一般生命保険料控除)の対象になります。

所得控除とは、納税者の所得から一定金額を差し引くことで、納税額を軽減する制度です。

保険料の支払い額に応じて、所得税や住民税が安くなります(別の契約で「一般生命保険料控除」の上限まで枠を使っている場合、学資保険は所得控除を受けられません)。

預貯金には、こうした所得控除は適用されません。

学資保険であれば、教育費を積み立てながら親や子どもの保障を備えて、かつ税負担を軽減することもできるのです。詳しくは「意外と知らない生命保険料控除とは?税金別の控除額や上限、手続きの方法について」をご覧ください。

学資保険を選ぶときのポイント

学資保険やこども共済を選ぶときは、以下の3つのポイントを確認しましょう。

- 学資保険に入れる年齢

- 保険料払込免除制度の内容

- 返戻率

それぞれ、詳しく解説していきます。

学資保険に加入できる年齢

保険会社によって、学資保険を契約できる年齢は異なります。

一般的な契約年齢は以下のとおりですが、商品ごとに違うため、事前に確認しておきましょう。

- 子どもの年齢:0歳~6歳 ※妊娠中(出生前)から加入できる商品もある

- 契約者(親・祖父母など):18歳~70歳 ※同じ商品でも、プランによって契約可能年齢は異なる

積み立てる金額の年齢が決まっている以上、早く加入することで保険料を払い込む期間が長くなり、毎回の保険料を抑えることができます(加入時期が遅くなるほど、保険料を払い込む期間が短期間になり、毎回の保険料が高くなるので注意が必要です)。

また、早くから(長期間)支払うことで返戻率も大きくなるプランもある場合もあります。保険会社は保険料の一部を運用して将来の支払いに備えるため、早いうちから預けておくことでその分の受け取れる金額も大きくなるのです。

学資保険を検討する際は、できる限り早く加入することをおすすめします。

保険料払込免除制度の内容

意外と見落としがちなのが、払込免除になる状態の確認です。

「保険料払込免除制度」はほとんどの学資保険で付けられるものの、契約者が死亡した場合のみ払込免除となるものから重い介護状態や障害状態までを払込免除の対象とするものまで、商品によって違いがあります。どのような状態で免除になるのかをよく確認しておきましょう。

また、親が契約者である場合には「保険料払込免除特約(特則)」が付けられても、祖父母が契約者の場合には、契約年齢により付けられない商品もありますので注意が必要です。

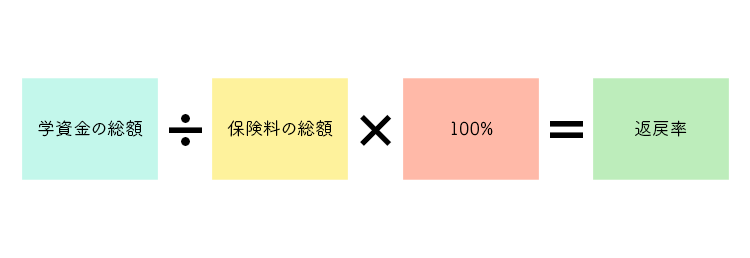

返戻率

返戻率とは、保険料の総額に対し、将来受け取れる学資金の割合がいくらかを示したものです。

<返戻率の計算>

学資金の総額÷(保険料の総額)×100%=返戻率

例えば学資金が300万円で、総額が290万円だとします。

この場合の返戻率は、

学資金:300万円÷保険料総額:290万円=約103.4%

となります。

返戻率が高いほど、お得に学資金を受け取れるということです。

ここでは返戻率を高める工夫について、詳しく見ていきましょう。

学資保険の返戻率を高める方法

返戻率を高くする方法は、以下の3つです。

- 契約者と子どもの年齢が若いうちに加入する

- 保険料は「一時払い」「年払い」など、まとめて先に支払う方法にする

- 学資金・祝い金の受け取り時期を先延ばしにする(高校で受け取らず、大学入学時に受け取る、など)

特に大切なのは、1の契約年齢と2のまとめて支払う方法です。

できれば妊娠中から学資保険の検討を始め、0歳で加入しておくことをおすすめします。

すでに子どもが大きくなっている場合には、2の一時払いや年払いを選択する方法もあります。ただし、一時払いや年払いは保険料をまとめて前払いする方法ですので、まとまった資金が必要です。特に一時払いは本来10年以上かけて積み立てる保険料をまとめて支払うため、かなりの資金を要することは覚えておいてください。

学資保険を利用するときの注意点

学資保険に加入する際は、「途中解約すると元本割れの可能性がある」という点に注意が必要です。

元本割れとは、払い込んだ保険料の総額よりも戻ってくるお金(解約返戻金)が少ない状態です。契約して数年程度で解約をしてしまえば保障を失うだけではなく、元本割れで損を起こしてしまう可能性があるのです。

支払いが厳しくなった場合には、解約ではなく減額などの対応を検討することをおすすめします。まずは、契約した保険会社や代理店、FP(ファイナンシャルプランナー)に相談するようにしましょう。

まとめ

幼稚園から大学まですべて公立で進学したとしても、子どもの教育費には約1,100万円かかります。特に大学進学時には年間100万円以上の費用がかかるため、できる限り早めの準備が必要ではないでしょうか。

子どもの教育費を計画的に備えるには、学資保険の活用がおすすめです。

学資保険なら、契約時に「いつ、いくら受け取れるか」資金の出口を確定できるため、貯蓄が苦手な人でも利用しやすいでしょう。資金を積み立てるだけではなく、親(契約者)に何かあった際の保障もついていることから、万が一の場合にも備えることができます。

また、支払った保険料の金額に応じて所得控除を受けられるため、年間の所得税や住民税を軽減することにもつながります。複数の商品を比較しながら各家庭に適した商品を選んでみましょう。

参考:

文部科学省 平成30年度子供の学習費調査の結果について

https://www.mext.go.jp/content/20191212-mxt_chousa01-000003123_01.pdf

日本政策金融金庫 令和2年度「教育費負担の実態調査結果」

https://www.jfc.go.jp/n/findings/pdf/kyouikuhi_chousa_k_r02.pdf