ふるさと納税をすると住民税が減額される?仕組みや申請方法を解説

“その他”に関するねだんのこと

2022.07.22

ふるさと納税は寄附先の自治体から地域の特産品や名産品を受け取れるという点で人気が高い制度ですが、その魅力は返礼品ばかりではありません。

ふるさと納税を活用して自治体に寄附すると、1年間の寄附金合計額から2,000円を差し引いた金額が住民税の控除対象となる点もふるさと納税が人気を集める理由の1つであり、実際にふるさと納税を活用する人は年々増加しています。

今回は、ふるさと納税を活用することで住民税が控除される仕組みや注意点、実際の控除申請方法などについて詳しくご紹介していきます。

本内容は、令和4年5月の制度等にもとづき、記載しています。

この記事を読むと分かること

- ふるさと納税の概要

- ふるさと納税の控除上限額

- ふるさと納税の控除申請について

見出し

ふるさと納税とは

ふるさと納税とは、実質2,000円の負担で好きな地域や応援したい自治体を自分で選んで寄附できる制度です。

ふるさと納税のポイントの1つは、寄附金のうち2,000円を超える部分については全額(一定の上限あり)が所得税と住民税の控除を受けられる点です。例えば、1月から12月の1年間で自治体に対して総額5万円分の寄附をおこなった場合、2,000円を超える48,000円分が所得税と住民税から控除されることになります。

そしてふるさと納税の2つめのポイントは、寄附先の自治体に対して自分自身で使い道を指定でき、その地域の特産品や名産品などの返礼品も受け取れます。1つめのポイントとあわせると実質2,000円で地域の特産品・名産品を受け取れることになるため、この魅力がふるさと納税の人気を集める理由の1つでしょう。

ただし、ふるさと納税は節税や減税ではない点に注意しましょう。ふるさと納税を活用して住民税の控除を受けることはできますが、手元から出ていく納税額は変わりません。住民税として支払うのではなく、納税額の一部を選んだ自治体にふるさと納税することにより、結果的に従来どおり納税するよりも返礼品を受け取れる分だけお得になるというイメージです。

ふるさと納税の住民税控除は全額控除とならない場合もある

ふるさと納税では、1年間の寄附金合計額から2,000円を差し引いた金額が住民税から控除対象となります。つまり、寄附金の全額が控除されるわけではなく、2,000円は自己負担となる点に留意しましょう。なお、確定申告にて控除の申請をおこなった場合は、所得税と住民税から控除されます。

また、自己負担2,000円で返礼品を受け取れるからといって、いくらでもふるさと納税をして住民税を控除できるわけではありません。控除対象となる上限額は、寄附者本人の収入額や家族構成、他の控除制度の利用状況によって一人ひとり異なります。

「総務省 ふるさと納税ポータルサイト」では、ふるさと納税をおこなう場合の給与収入と家族構成別で上限額の目安が表にされているため、参考にしてみるとよいでしょう。

ふるさと納税の控除上限額の計算方法

ここでは、実際にふるさと納税の控除上限額の計算方法について解説します。

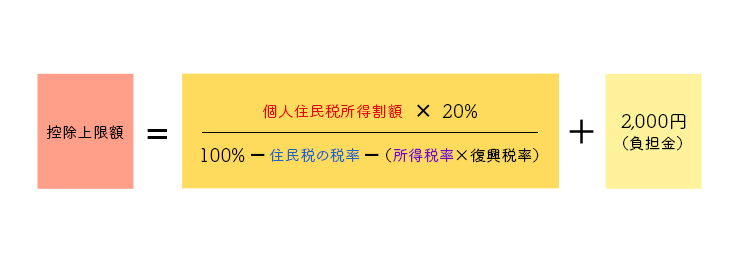

ふるさと納税の控除上限額は以下の計算式で算出できます。

1年間の寄附金合計額が、上記計算式で求めた金額を下回っていれば、自己負担である2,000円を除いた全額が住民税から控除されることになります。

ただし、上記計算式で控除上限額を求められるのは、医療費控除や住宅ローン控除など他の税金控除制度を利用していない場合です。その他の控除制度も併用する場合には、控除上限額が上記計算式で求めた場合と異なる可能性があるため注意が必要です。その他の控除制度などを利用する場合に上限額の目安を確認する方法については、次項の見出し「控除額のシミュレーション」にて後述します。

なお、ご紹介した計算式のなかで聞き慣れない「個人住民税所得割額」という言葉が出てきますが、これについても簡単に補足します。

私たち個人が納める住民税には、所得に応じて支払う「所得割」と、所得に関わらず一定額を支払う「均等割」の2つから構成されています。住民税のうち、所得に応じて異なる「所得割」の金額が、ふるさと納税の控除上限額を求めるうえで必要になります。

「個人住民税所得割額」は、自治体から発行される「税額決定通知書」に記載されています。給与所得者の場合は、毎年6月頃に勤務先を通じて配布されます。「市民税の所得割額」という項目が記載されているため、ご自分の「個人住民税所得割額」を確認してみましょう。

控除額のシミュレーション

控除上限額の計算式をご紹介しましたが、実際に自分で計算するのは少し面倒ですよね。さくっと控除額を算出したいという方向けに、簡単にシミュレーションできるものをご紹介します。

まず、総務省の「ふるさと納税ポータルサイト」では、ご自身の収入や家族構成、そして寄附金額を入力することで、控除額をシミュレーションできるExcelシートが公開されています。ダウンロードして利用でき、「入力欄」のシート上で該当する項目に数字を入力していくと控除額や、自己負担額を確認できます。仮に、ご自身の控除上限額を超えた金額を「寄附額」の欄に入力してしまうと「自己負担額」の欄に2,000円超の金額が表示されるため、自己負担額を最低額の2,000円におさめたい方は「自己負担額」の欄も必ずチェックしておきましょう。

また、医療費控除や住宅ローン控除などの他の控除制度を併用する場合、すでにご紹介した計算式で算出された控除上限額とは大きく変わってくる可能性があります。

ご自身の状況に合わせたより具体的な控除上限額は、お住まいの市区町村の住民税を担当する部署に問い合わせることも可能ですが、より手軽に知れる方法としてさまざまなふるさと納税サイトが用意している「控除限度額シミュレーター」を活用することもおすすめです。自分の収入や家族構成のほか、医療費控除や住宅ローン控除、生命保険料控除などさまざまな控除制度における控除額も入力した上で、簡単に限度額の目安をシミュレーションできます。

前年の源泉徴収票や確定申告書の控えを手元に置きながら数字を入力することで、より実態に近い控除上限額がわかります。ただし、控除上限額は該当年(ふるさと納税をおこなった年)の所得金額から算出されるため、前年の数字を入力する場合にはシミュレーションにより算出された控除上限額はあくまで目安として認識しておきましょう。

ふるさと納税の税額控除を受けるには申請が必要

ふるさと納税として寄附した金額の税額控除は、自動的に受けられるわけではありません。ふるさと納税をおこなったあとに、控除の申請手続きが必要となります。

申請方法には、「確定申告」で申請する方法と「ワンストップ特例制度」を利用する方法の2つがあります。それぞれどのような違いがあるのでしょうか。対象者や具体的な申請手続きの流れを以下で解説していきます。

確定申告で申請する

確定申告とは、1月から12月までの1年間に発生した所得に対して生じる税金を自分で計算し、翌年の申告期間内に税務署へ申告および納税する手続きをいいます。

ふるさと納税をおこなうと「寄附金控除」を適用でき、確定申告により所得税と住民税から控除されます。次に説明する「ワンストップ特例制度」の適用を受けられない方は必ず確定申告をおこなう必要があります。

具体的には、以下のようなケースに当てはまる場合は確定申告が必要です。

- 個人事業主

- 給与以外の所得が20万円以上ある

- 給与が2,000万円を超える

- 2つ以上の会社から一定額の給与所得がある

- 医療費控除や住宅ローン控除などを適用する

- 「ワンストップ特例制度」の申請期日に間に合わなかった

- 1年間で6自治体以上にふるさと納税をしている

ふるさと納税に関係なく、もとより確定申告をおこなう必要がある方はワンストップ特例制度を利用できないため、確定申告で「寄附金控除」の申請をしましょう。

では、以下ではふるさと納税をした場合の確定申告の流れを解説します。

- 1月1日〜12月31日の間に好きな自治体を選んでふるさと納税をおこなう。

- 寄附先の自治体から「寄附金受領証明書」が送られてくる。「寄附金受領証明書」は、確定申告の際に必ず必要となるため大切に保管しておきましょう。

- ふるさと納税をおこなった翌年の2月16日〜3月15日に、確定申告書類とともに寄附金受領証明書を税務署に提出する。確定申告期間は原則上記期間内ですが、変更・延長されるケースもあるため必ず確認するようにしましょう。

- ふるさと納税をおこなった年の所得税から寄附金額の一部が控除される。

- ふるさと納税をおこなった翌年度分の住民税から残りの控除額が減額される。

4および5において控除された所得税と住民税の合計額が、ふるさと納税として寄附した金額から自己負担の2,000円を差し引いた金額となります。

ワンストップ特例制度を利用する

2015年から導入が始まったワンストップ特例制度を活用すれば、確定申告は不要となり、ふるさと納税の寄附金控除を簡単に申請できます。ただし、この制度を利用できるのは一定の条件を満たした場合のみとなります。また、ワンストップ特例制度を利用した場合、全額が翌年度分の住民税から控除されます。税控除される金額は、確定申告した場合と変わりません。

では、ワンストップ特例制度を適用対象となるのはどのような条件を満たした場合なのでしょうか。以下2つの条件があります。

- 寄附先が1年間(1月1日~12月31日)で5つの自治体以内であること

- ふるさと納税以外に確定申告が不要であること

1つめ、「寄附先が1年間で5つの自治体以内であること」に関しては、あくまでも寄附先の自治体数です。寄附回数ではないため、仮に1つの自治体に6回以上に分けて寄附したとしても、ワンストップ特例制度は適用できます。

また、2つめの「ふるさと納税以外に確定申告が不要であること」に関しては、ふるさと納税に関係なく、もともと確定申告をおこなう必要がある場合にはワンストップ特例制度を適用できません。つまり、ワンストップ特例制度と確定申告を併用するケースはないと認識しておきましょう。

仮にワンストップ特例制度を利用して手続きを済ませたものの、他の控除制度を適用するなどの理由で確定申告しなければならなくなった場合は、確定申告をすることはもちろん可能です。しかし、ワンストップ特例制度で手続きした内容は無効となるため、確定申告にてあらためてふるさと納税に関する事項を「寄附金控除」欄に記入して申請しなければなりません。

では、ワンストップ特例制度を適用する場合の流れを以下で解説していきます。

- 1月1日〜12月31日の間に好きな自治体を選んでふるさと納税をおこなう。

- ふるさと納税ワンストップ特例申請書を寄附先の自治体に翌年1月10日までに提出する。

申請期限は変更されるケースもあるため必ず確認するようにしましょう。 - 翌年度の住民税から全額が控除される。

実際の控除額が確認できるのは納付した次の年

ふるさと納税は、1月1日から12月31日の間、いつでもおこなうことが可能です。好きなタイミングで好きな自治体を選んで寄附ができ、ふるさと納税をおこなった翌年に住民税の控除を受けることになります。実際の控除額は、翌年6月頃に自治体から発行される「税額決定通知書」にて確認できます。

ただし、ふるさと納税の控除上限額は年収や他の控除制度の利用状況などによって異なる点にあらためて注意しましょう。好きなタイミングで寄附は可能ですが、時期としては年末にかけての12月あたりが、年収や控除の利用有無をある程度把握できて控除上限額の目安をつけやすいでしょう。上限額を超えて寄附すると自己負担額が増額してしまうため、不用意に増やさないようにするうえでも、控除上限額の目安をつけてから寄附すると安心です。

まとめ

地域の特産品や名産品を受け取れるだけでなく、住民税の控除も受けられるなどと、活用するとお得なポイントがたくさんのふるさと納税。さらに、ふるさと納税を活用すれば寄附先の自治体や寄附金の使いみちを自分で決めることができるため、税に対する意識の高まりも期待されています。

自分の故郷やこれまでお世話になった地域、応援したい地域の活性化にもつながるため、ぜひ積極的に活用してみてはいかがでしょうか。

参考:

総務省

https://www.soumu.go.jp/

茅ヶ崎市HP

https://www.city.chigasaki.kanagawa.jp/

ふるなび

https://furunavi.jp/