「生前贈与」と「相続」の違いや使い分けについてまとめてみた

“家族”に関するねだんのこと

2022.09.21

相続に関する法律には、「民法」と「相続税法」があります。これらは、いずれも、近年の改正が注目されています。

そのなかでも目を引くのは平成27年におこなわれた改正で、基礎控除額が大幅に引き下げられました。その結果、より多くの方に相続税が課税されることとなりました。平たくいうと「お金持ちの方にしかかかっていなかった相続税が、それほどお金持ちでない方にもかかるようになった」といった形です。影響力を強めた相続税は、以前より多くの方から注目を集めるようになりました。

同時に、相続時の節税対策として「生前贈与」への関心も高まっています。この「生前贈与」をうまく利用することができれば、相続税をかなりの割合で抑えることができるのです。

相続と生前贈与の違いを知り、財産を賢く守る方法について見ていきたいと思います。

本内容は、令和4年8月の制度等にもとづき、記載しています。

この記事を読むと分かること

- 贈与について

- 相続について

- 贈与税と相続税の違い

見出し

贈与とは

財産を無償であげたりもらったりすることを「贈与」と呼びます。贈与は契約の1つであり、財産を無償であげる方(贈与者)とそれに同意し財産を受け取る方(受贈者)という2つの立場があって成り立ちます。

贈与税とは

個人から贈与で財産を取得した受贈者に課されるのが「贈与税」です。保険料を負担していない生命保険金を受け取った場合にも、贈与とみなされ贈与税がかかることがあります。

贈与税の課税方法には以下の2種類があります。

「贈与税の課税方法」

| 暦年課税 | 相続時精算課税 | |

|---|---|---|

| 控除額 | 基礎控除額110万円 (1年間につき) |

特別控除額2,500万円 |

| 税率 | 一般税率または特例税率 (10%~55%) |

一律20% |

| 相続時の対処 | 原則なし | 納税済みの贈与税額を、相続時に相続税額から控除できる |

| 暦年課税 | 相続時精算課税 | |

|---|---|---|

| 控除額 | 基礎控除額110万円 (1年間につき) |

特別控除額2,500万円 |

| 税率 | 一般税率または特例税率 (10%~55%) |

一律20% |

| 相続時の対処 | 原則なし | 納税済みの贈与税額を、相続時に相続税額から控除できる |

贈与税が発生するのは、基本的にその年の1月1日から12月31日の間に贈与を受けた財産の課税価格が、基礎控除額110万円を超える場合です。贈与財産の課税価格が110万円以下の場合には、贈与税の申告も不要となります。これが「暦年課税」と呼ばれる一般的な贈与税の課税方法です。

さらに贈与税のもう一つの課税方法として「相続時精算課税」があります。

相続時精算課税とは、贈与時に納税した贈与税と、贈与者が亡くなったときに発生した相続税を精算できる制度です。

対象者は、贈与者が60歳以上の方で、受贈者が18歳以上(令和4年3月末以前の贈与は20歳以上)かつ贈与者の子や孫となります。相続時精算課税には、前述した対象者かつ贈与税の期限内申告書を提出した場合のみなどの条件はありますが、相続時精算課税を利用することで生前贈与ができるだけ簡単におこなえるようになっています。

贈与税の主な非課税枠

個人からの贈与であっても教育資金や結婚資金などの場合、財産の性質や目的によっては贈与税が課されないものもあります。

| 贈与の内容 | 非課税額 |

|---|---|

| 祖父母などからの教育資金(一括贈与) | 1,500万円 |

| 父母などからの結婚・子育て資金(一括贈与) | 1,000万円 |

| 祖父母・父母などからの住宅取得資金 | 500万~1,000万円 |

| 贈与の内容 | 非課税額 |

|---|---|

| 祖父母などからの教育資金(一括贈与) | 1,500万円 |

| 父母などからの結婚・子育て資金(一括贈与) | 1,000万円 |

| 祖父母・父母などからの住宅取得資金 | 500万~1,000万円 |

相続とは

「相続」とは、亡くなられた親族などの財産を引き継ぐことを指します。相続する財産(遺産)には金銭や不動産など本来の相続財産のほか、生命保険金などのみなし相続財産、生前贈与財産なども含まれます。

相続税とは

亡くなられた親族などの財産を相続した際に、遺産を相続した相続人に課されるのが「相続税」です。遺産の価額の合計が基礎控除額を超えた場合に相続税の課税対象となるため、基礎控除額を下回る場合には相続税は発生しません。

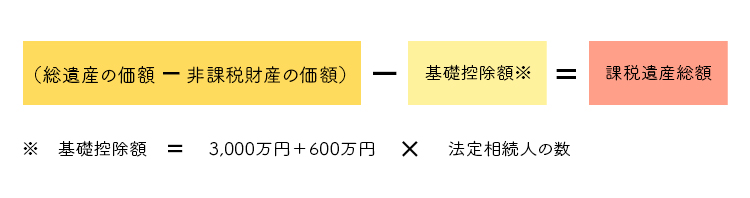

相続税の課税対象となる課税遺産総額を算出する式は以下のとおりです。この課税遺産総額の金額に応じて相続税率(10%~55%)が変動してかかることになります。

「相続税の課税遺産総額の計算方法」

相続税の主な非課税枠

遺産の種類や目的によっては、相続税が課されない財産もあります。これが、上記の計算式に含まれる「非課税財産」です。

| 相続遺産の内容 | 非課税額 |

|---|---|

| お墓、仏壇 | 全額 |

| 国・地方公共団体などへ寄附した財産 | 全額 |

| 死亡保険(共済)金 | 500万円×法定相続人の数 |

| 死亡退職金 | 500万円×法定相続人の数 |

| 相続遺産の内容 | 非課税額 |

|---|---|

| お墓、仏壇 | 全額 |

| 国・地方公共団体などへ寄附した財産 | 全額 |

| 死亡保険(共済)金 | 500万円×法定相続人の数 |

| 死亡退職金 | 500万円×法定相続人の数 |

贈与税と相続税の違い

「贈与」と「相続」、この2つはどちらも「財産を誰かに与える」方法です。もっとも大きな違いは、「その財産を“いつ”与えるか」です。

誰かが亡くなられた場合、日本の法律では亡くなられた方の財産がご遺族などに引き継がれる「相続」が発生します。一方「贈与」は、財産を渡す方が存命の間におこなわれます。

財産を渡すタイミングによって「贈与」か「相続」のどちらかとなるのですが、渡す財産についてはそれぞれに「贈与税」「相続税」が課せられることとなります。また、「贈与」と「相続」には各々独自のルールがあり、利用することでメリットが生まれる局面も異なっています。

「生前贈与」はその言葉通り、「生きている間に贈与をおこなう」ことを指し、「贈与」と同義なのですが、相続税に注目が集まる昨今では、「相続税の節税対策としておこなわれる贈与」の意味で用いられることが多いようです。

続いて、「贈与」と「相続」の細かな違いや、それぞれの税制面について見ていきましょう。

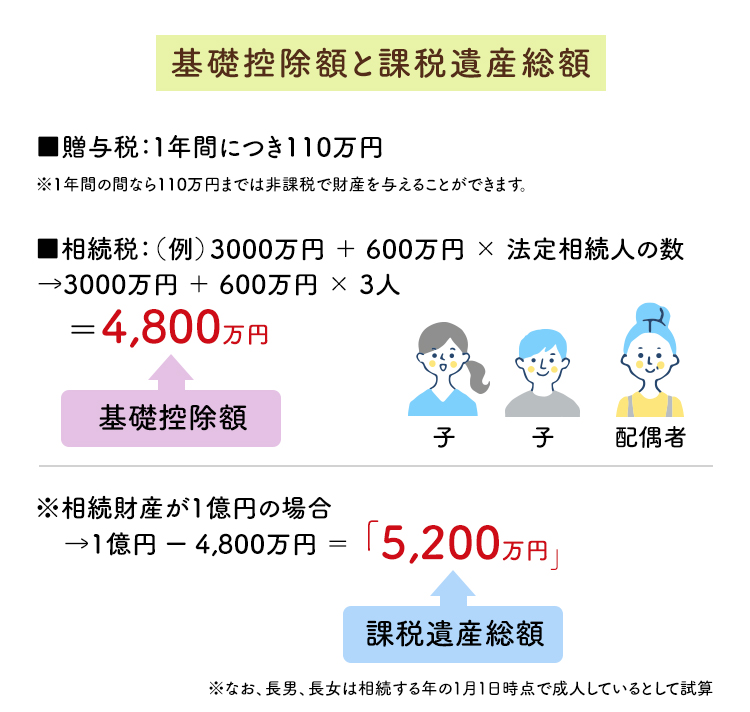

贈与税と相続税の仕組み

まず贈与税と相続税は、基礎控除額が違います。“基礎控除”は「税金のかからない範囲」のことで、逆の言い方をすると「ある一定の額を超えると(基礎控除額を超えると)課税対象となる(税金がかかる)」ということでもあります。贈与税と相続税は「税金がかかる金額のボーダーラインが違う」のです。

それぞれの基礎控除額は、

- 贈与税……1年間につき110万円

- 相続税……3,000万円 + 600万円 × 法定相続人の数

となっています。

贈与税は、1年の間なら110万円までは非課税で財産を与えることができます。

一方相続税は上記の計算式に基づいて基礎控除額が算出されます。例えば、配偶者と子ども2人の計3人に相続する場合は、

3,000万円 + 600万円 × 3人

となり、合計の4,800万円が基礎控除額となるわけです。このケースで、もし1億円の財産を相続するのであれば、ここから4,800万円の基礎控除額を引いた「5,200万円」に税金がかけられることになります。なお、この税金がかけられる対象となる額(ここでは5,200万円)を「課税遺産総額」と呼びます。

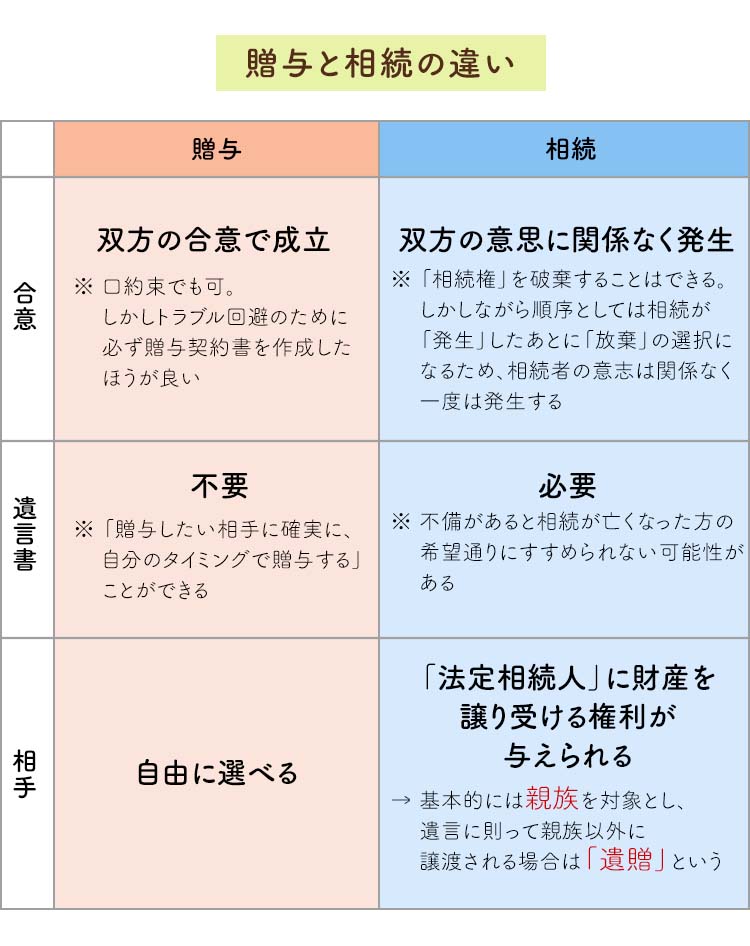

贈与と相続は、やり方・手続きの方法も違います。贈与は原則「双方の合意で成立」するので、口約束であっても可能です(※実際に贈与をおこなうのであればトラブル防止のために必ず贈与契約書を作成しましょう)。別の言い方をすると「贈与する側・される側双方の意思がなければおこなわれない」ともいえます。

対して、相続は誰かが亡くなった時点で法律に則って必ず発生します。贈与と比べるとこちらは「亡くなった方・相続する方双方の意思に関係なく」発生するものです。もちろん、「相続権の放棄」をすることによって相続しない選択肢もありますが、順序としては「相続の発生→相続権の放棄を選択」となるので、相続は一度発生しているという解釈になります。

また、相続は法律、および亡くなった方の意思が明確に確認できる遺言書に基づいて進められます。もし遺言書に不備があると、相続が亡くなった方の希望通りに進められない可能性があります。意思を反映するために正確な遺言書が必要とされる相続に対して、贈与はいくらか手間が少なく「贈与したい相手に確実に、自分のタイミングで贈与する」ことができます。

さらに「財産を与える相手」に関しても、贈与と相続では違ってきます。贈与は、贈与したい相手を自由に選ぶことができますが、相続は後述する「法定相続人」に財産を譲り受ける権利が与えられます。法定相続人は配偶者や子どもなどの親族で構成されるので、相続は基本的に親族を対象として財産を譲り渡すシステムです。遺言に則って親族以外に財産が譲渡されることもありますが、その場合は相続ではなく“遺贈”といいます。

生前贈与と相続、使い分けは?

最後に、それぞれの税率を参照しながら生前贈与と相続の使い分けについて見ていきましょう。

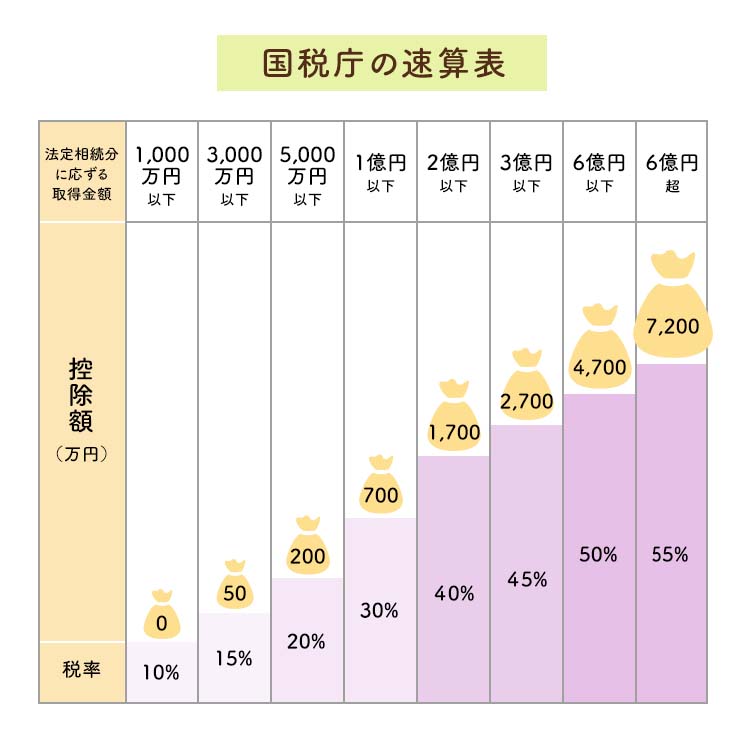

まずは相続税の税率から。相続の場合、基本的に財産は配偶者や子どもなどの法定相続人に受け継がれます。「法定相続人」とは、法で定められた「財産を相続する権利を持っている方」のことを指します。また、法定相続人が複数いる場合は、どのように財産を分けるか話し合って定めることになりますが、相続税の計算をおこなう上では、実際にどのように財産を分けるかに関わらず、それぞれの法定相続人が「法定相続分」に従って財産を分けたとするといくら取得することになるかを求める必要があります。これを「各法定相続人の仮の取得金額」といいます。ここでやっと、国税庁が公表している速算表を使って「相続税がいくらかかるか」を算出することができます。

国税庁の速算表は以下のとおりです。

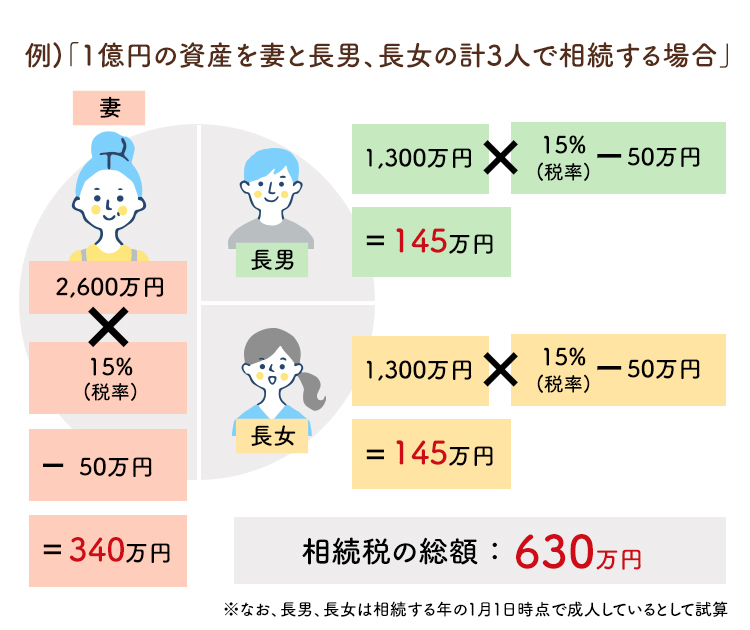

この表にしたがって、「1億円の資産を妻と長男、長女の計3人で相続する場合」の具体例を見てみましょう。

1億円の資産に対する基礎控除額が、先ほど計算しましたとおり4,800万円です。1億円からこれを引いた5,200万円が課税遺産総額となります。

この5,200万円を、法定相続分にしたがって分配します。この相続の場合ですと、

- 妻が2分の1

- 長男が4分の1

- 長女が4分の1

という割合で定められていますので、各法定相続人の仮の取得金額は、

- 妻が2,600万円

- 長男が1,300万円

- 長女が1,300万円

となりました。

ここで先ほどの速算表の登場です。表に当てはめてそれぞれの相続税を求めてみましょう。

- 妻の場合……2,600万円×15%(税率)-50万円(控除額)=340万円

- 長男の場合……1,300万円×15%(税率)-50万円(控除額)=145万円

- 長女の場合……1,300万円×15%(税率)-50万円(控除額)=145万円

これで相続税がいくらかかるのか計算することができました。今度は、これを合計して「相続税の総額」を求めます。相続税の総額は「630万円」です。

次に贈与税の税率です。贈与税を算出する際、利用者は「暦年課税」と「相続時精算課税」のどちらかを選択することになります。

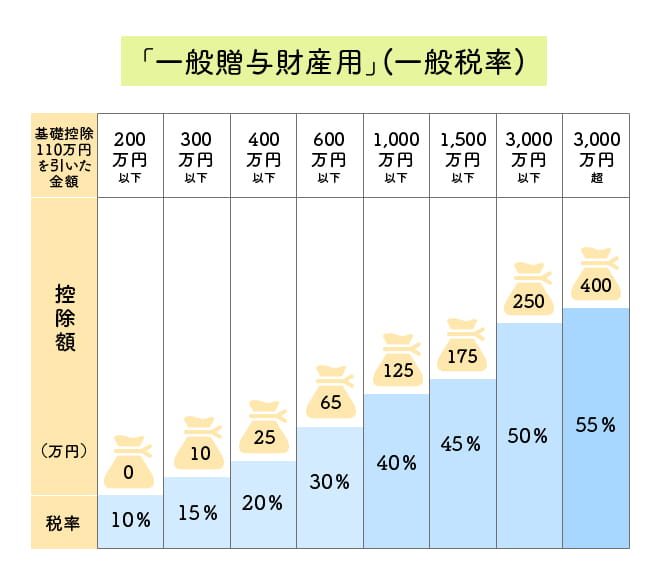

暦年課税は、基礎控除額110万円が用意されている、先ほどご紹介したものです。110万円を超える贈与には次の表に従った税が課せられます。

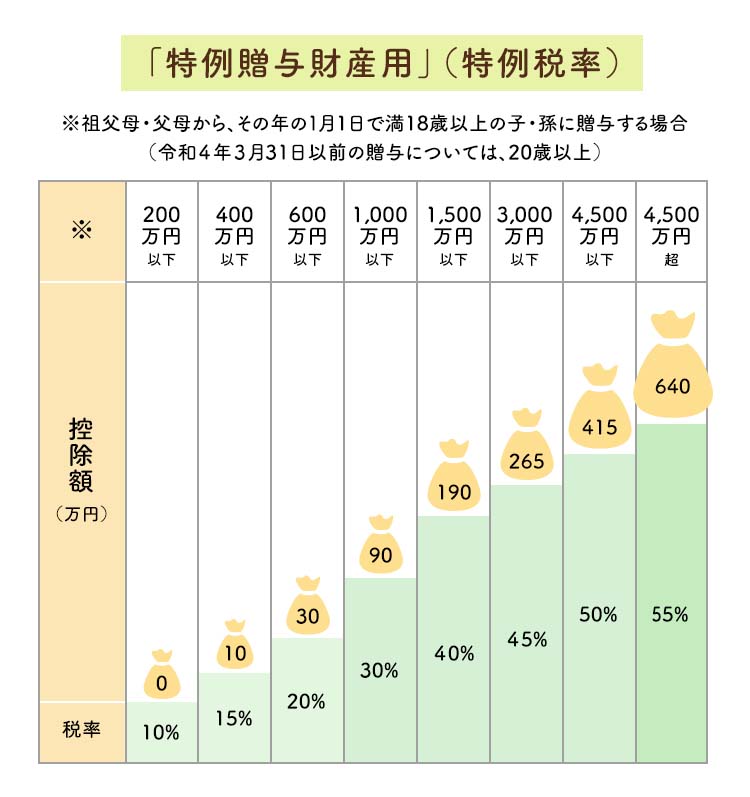

なお、祖父母・父母から、その年の1月1日で満18歳以上(令和4年3月31日以前の贈与については、20歳以上)の子・孫に贈与する場合は、下記の「特例贈与財産用」(特例税率)の表にしたがって税率が決まります。上記の一般税率は「特例税率以外のもの」です。

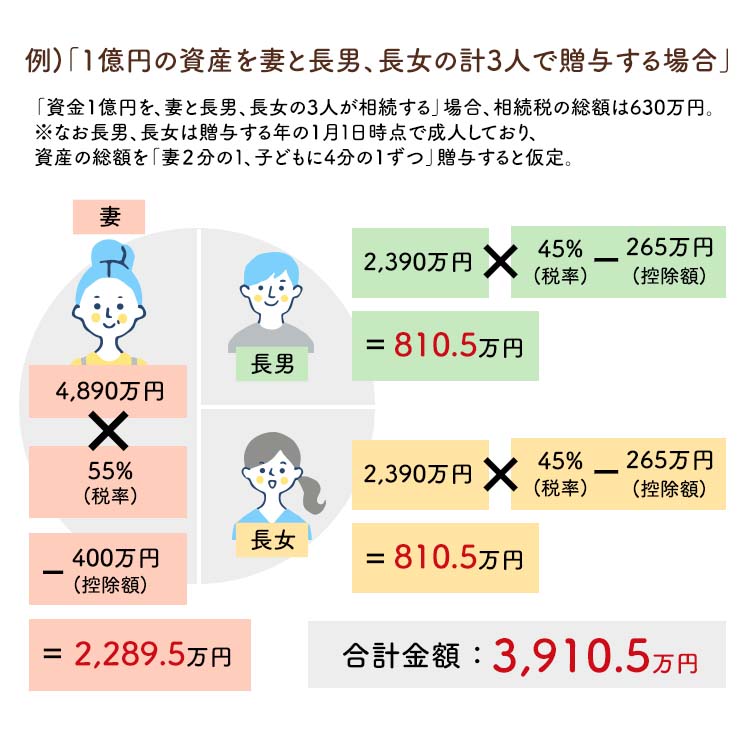

ではこれにしたがって、先ほど相続税を計算する際に用いたケースに当てはめて贈与税を計算してみましょう。先の例は「資産1億円を、妻と長男、長女の3人が相続する」場合で、相続税の総額は630万円でした。なお長男、長女は贈与する年の1月1日時点で成人しており、資産の総額を「妻2分の1、子どもに4分の1ずつ」贈与するとします。

すると「妻5,000万円、長男と長女が2,500万円ずつ」で、ここから基礎控除額の110万円をそれぞれ引き、「妻4,890万円、長男と長女が2,390万円ずつ」となりました。この金額に課税がなされます。先ほどの表を使って税額を計算してみましょう。妻は「一般贈与財産用(一般税率)」を、長男と長女は成人しているので「特例贈与財産用(特例税率)」を用います。

- 妻……4,890万円×55%(税率)-400万円(控除額)=2,289.5万円

- 長男……2,390万円×45%(税率)-265万円(控除額)=810.5万円

- 長女……2,390万円×45%(税率)-265万円(控除額)=810.5万円

この式で求められた数字が贈与税の額です。合計は「3910.5万円」となりました。相続税に比べると圧倒的に大きな金額になっているのがわかります。もらった財産の額が同じなら、相続税よりも贈与税のほうが税額が大きくなります。

しかし贈与税には暦年贈与の基礎控除額110万円があります。定期金給付契約に基づくものではなく、毎年贈与契約を結び、それに基づき毎年贈与がおこなわれ、各年の受贈額が110万円以下の基礎控除額以下である場合には、贈与税がかかりません。

贈与税の「相続時精算課税制度」では、2,500万円の特別控除が用意されていて、この金額内であれば非課税で贈与することができます。ただし贈与時には非課税ですが、この制度を利用して贈与された財産に対しては相続が発生した際に相続税がかけられます。また、2,500万円を超えた贈与分に対しては一律20%の課税がなされます。

相続時精算課税制度には「一度利用すると暦年課税を二度と利用できない」「小規模宅地等の特例が受けられなくなる」「不動産の贈与をおこなう場合、不動産取得税と登録取得税のかかり方が相続税に比べて高くなる」などのデメリットがありますが、よく検討しておこなうことで有効活用ができます。

家賃収入などの収益を上げられる財産がある場合は、収益は所有者の手元に入ってきますので、早めに渡しておいたほうが贈与した相手の手元にその収益をより多く入れさせることができます。例えば毎年100万円の収益を生むアパートを贈与する場合、10年後にしたら「100万円×10年」で1,000万円が贈与する側の手元に残ります(この1,000万円は相続税の課税対象となります)。仮に今年贈与しておけば10年後にはその1,000万円を贈与される側の手元に残すことができる(相続税の課税対象から外すことができる)のです。

なお、同居している自宅などを贈与してしまうと、相続時に居住用宅地の評価額を下げることができるという優遇措置が受けられる対象から外れ、節税対策としては不利です。

まとめ

財産を渡す(渡される)タイミングによって、贈与税と相続税のどちらが課せられるのかが決まりますが、財産の種類によってはそのタイミングを自分で決めることも可能です。贈与税と相続税ではもらった財産の額に対する税率や基礎控除額、非課税枠などが異なりますので、どちらが節税対策として適しているのかはケースバイケースだといえます。

これらのことを踏まえ、状況を加味しながら贈与と相続、どちらが節税対策となるかを選択していきましょう。

| 生前贈与がおすすめのケース(例) | 相続がおすすめのケース(例) |

|---|---|

|

|

| 生前贈与がおすすめのケース(例) | 相続がおすすめのケース(例) |

|---|---|

|

|

参考:

中野相続手続センター 相続税の税額の計算方法

http://www.tokyo-intl.com/category/1614446.html

国税庁 相続税の税率

https://www.nta.go.jp/taxes/shiraberu/taxanswer/sozoku/4155.htm

中野相続手続センター 法定相続人と法定相続分とは?

http://www.tokyo-intl.com/category/1586567.html

遺産弁護士相談広場 相続人の優先順位~法定相続人が兄弟・子ども・孫・祖父母などの順位パターン

https://www.souzokuhiroba.com/wakekata/heir-priority.html

国税庁 贈与税の計算と税率(暦年課税)

https://www.nta.go.jp/taxes/shiraberu/taxanswer/zoyo/4408.htm